来源:紫金天风期货研究所

核心观点:中性 纯碱市场情绪趋弱,本周纯碱期货价格小幅下降,截至2024年8月2日,SA2409收盘价格为1813,较7月26日下降21,环比-1.15%。供应端,本周纯碱供应小幅增加,下周企业检修计划将增加,可能会推动供应下滑;需求端,本周光伏玻璃和浮法玻璃冷修导致重碱需求下降,轻碱需求变动不大;短期内下游需求偏弱,波动不明显。整体而言,纯碱产量高位运行,需求偏弱,库存增加,8月检修可能会减少供应,走势震荡偏弱。

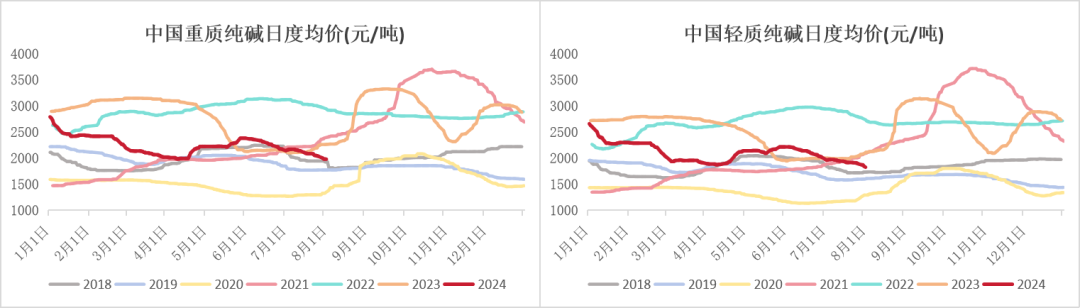

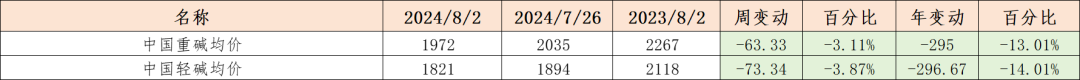

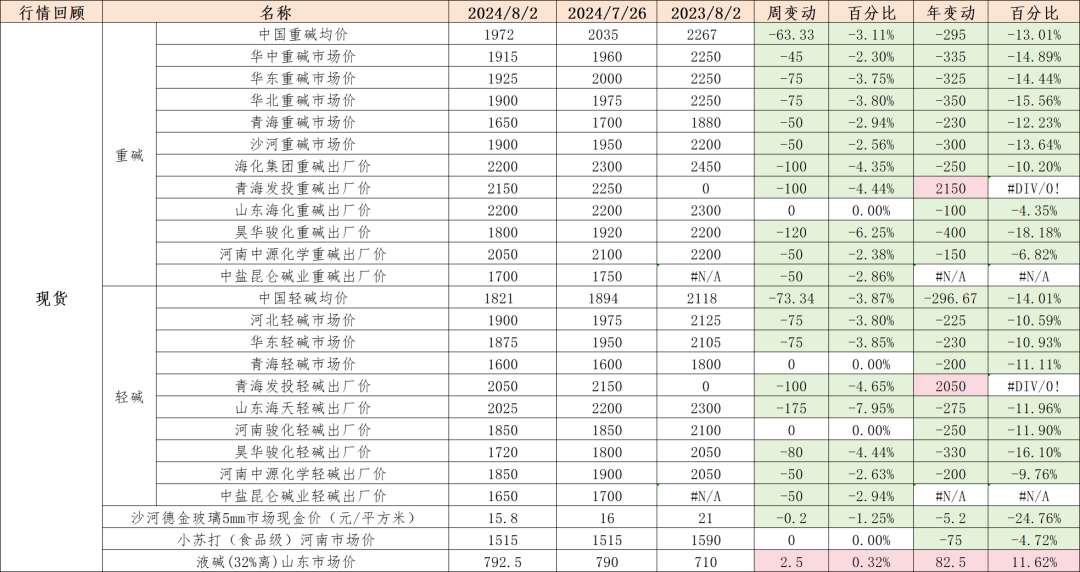

现货:中性偏空 本周纯碱轻重碱现货价格小幅下跌,截至8月2日,中国重碱均价1972元/吨,周变动-63.33(-3.11%),年变动-295(-13.01%);中国轻碱均价1821元/吨,周变动-73.34(-3.87%),年变动-296.67(-14.01%)。

供应:中性偏空 本周纯碱供应小幅增加,截至8月2日,中国纯碱产能利用率90.63%,较上周89.01%,周变动+1.62%;其中纯碱年产能大于100万吨以上规模的企业产能利用率90.07%,较上周89.97%,周变动+2.1%。下周有企业计划检修,供应或有下降。

需求:中性偏空 本周浮法玻璃和光伏玻璃皆有冷修产线,日熔量下降,重碱消耗需求下降;轻碱需求保持稳定;短期内下游采购意愿较低,低价谨慎补充原材料。

基差:中性 本周基差整体呈现走弱趋势。截至2024年8月2日,根据卓创资讯口径华北地区SA09基差87,较上周-54,跌幅38.30%,较去年同期-48,跌幅35.56%。

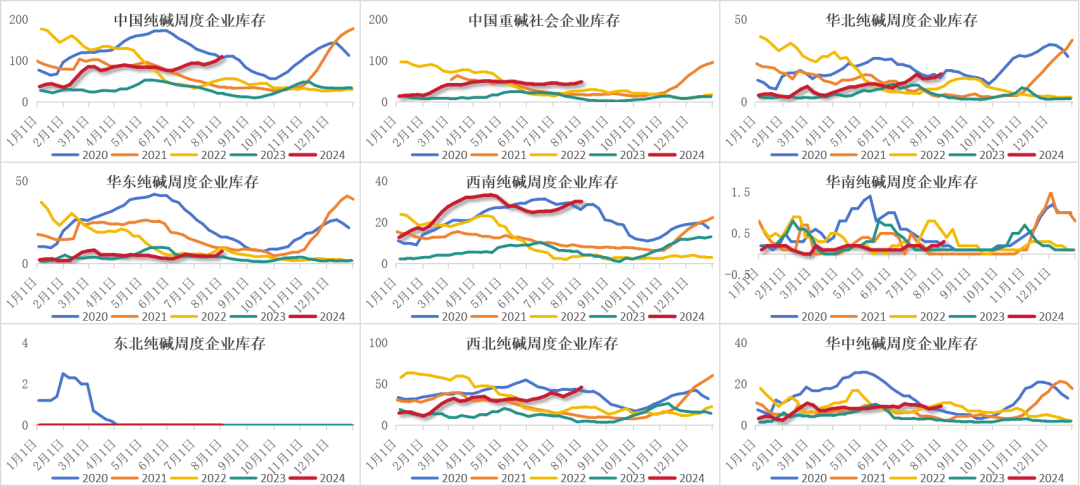

库存:中性偏空 本周纯碱总库存大幅度增加,其中周度企业库存及社会库存均有上涨,下游需求有所走弱,下周预计库存继续增加。

成本利润:中性偏空 卓创口径截至8月2日,华北氨碱法成本为1713元/吨(环比-9元/吨),华东联碱法成本为2120元/吨(环比+10元/吨);华北氨碱法周度毛利187元/吨(环比-66元/吨),华东联碱法周度毛利为145元/吨(环比-85元/吨)。

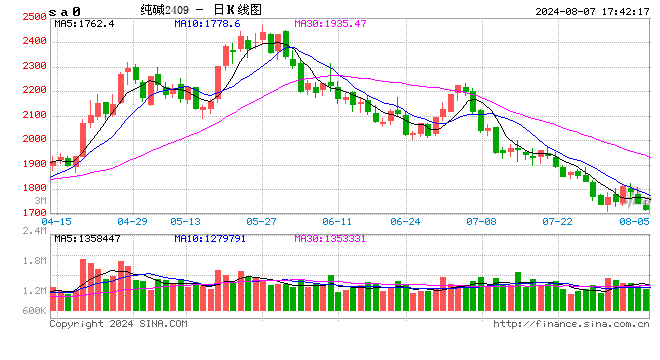

行情回顾

行情回顾-纯碱

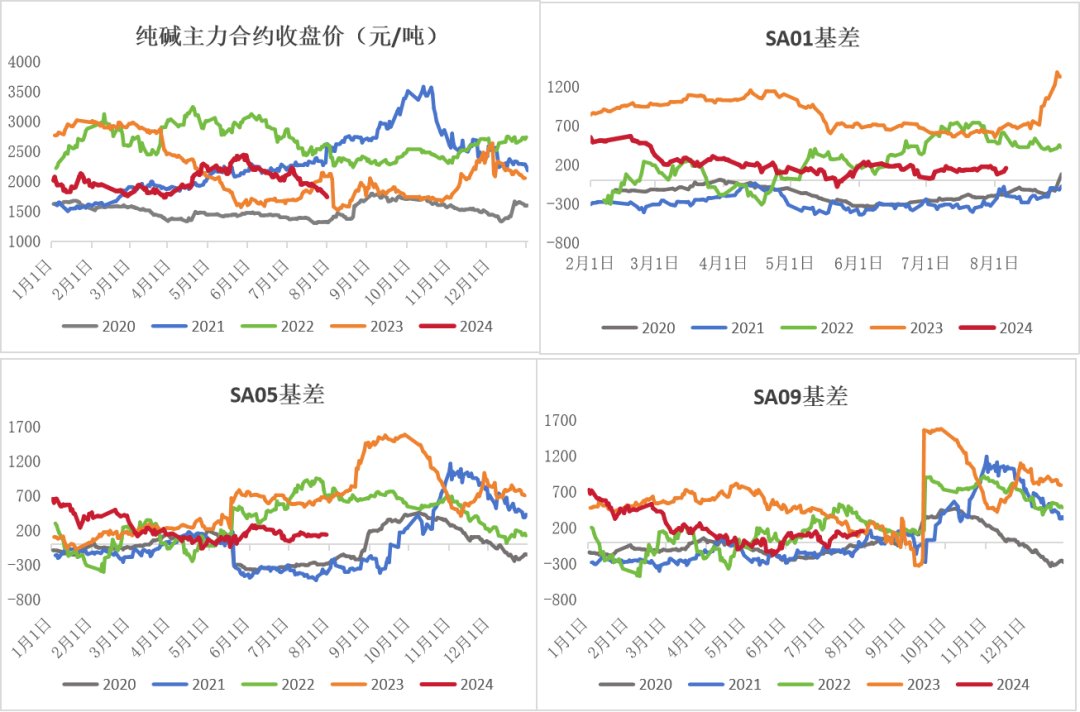

本周纯碱期货价格小幅下降,截至2024年8月2日,SA2409收盘价格为1813,较7月26日下降21,环比-1.15%;同期较2023年8月2日年变动-302,同比-14.28%。

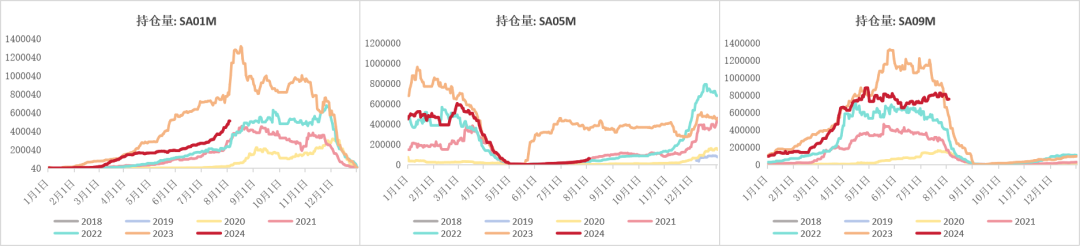

纯碱持仓量

截至2024年8月2日,SA01M持仓量本周显著增长,持仓量497412手,较7月26日增加58792手,环比增幅13.40%;较去年同期减少408394手,同比降幅45.09%。

SA05M本周大幅增加,截至2024年8月2日,SA05M持仓量65940手,较7月26日增加29136手,环比增幅79.17%;较去年同期减少282050手,降幅81.05%。

截至2024年8月2日,SA09M持仓量683889手,较7月26日减少123,799手,环比降幅15.33%;较去年同期增加135209手,同比增幅24.64%。

纯碱基差

本周基差整体呈现走弱趋势。截至2024年8月2日,根据卓创资讯口径华北地区SA01基差81,较上周-95,跌幅53.98%,较去年同期-520,跌幅86.52%;SA09基差87,较上周-54,跌幅38.30%,较去年同期-48,跌幅35.56%。

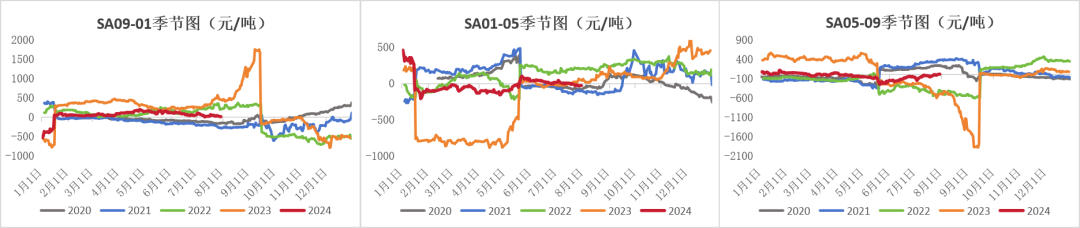

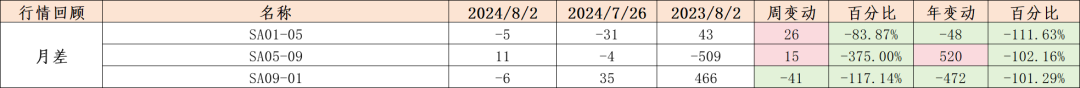

纯碱月差

本周纯碱月差缩小,截至2024年8月2日,SA09-01价差-6元/吨,周变动-41,年变动-472;SA01-05价差-5元/吨,周变动+26,年变动-48.

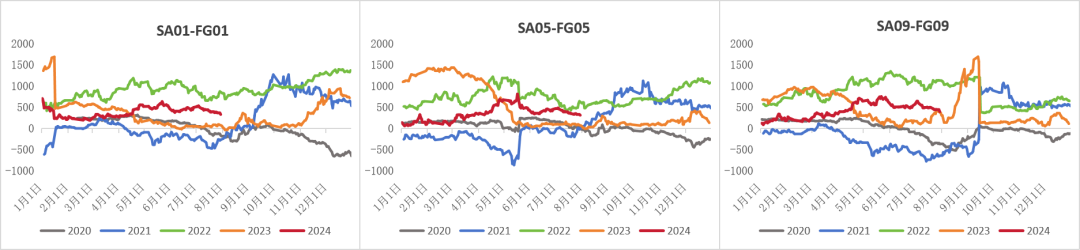

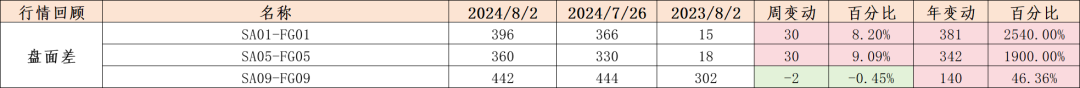

纯碱盘面差

本周盘面价差增大。截至2024年8月2日,SA01-FG01为396,较上周上涨30,涨幅8.20%,较去年同期上涨381,涨幅2540.00%;SA05-FG05为360,较上周上涨30,涨幅9.09%,较去年同期上涨342,涨幅1900.00%;SA09-FG09为442,较上周下降2,跌幅0.45%,较去年同期上涨140,涨幅46.36%。

价格端

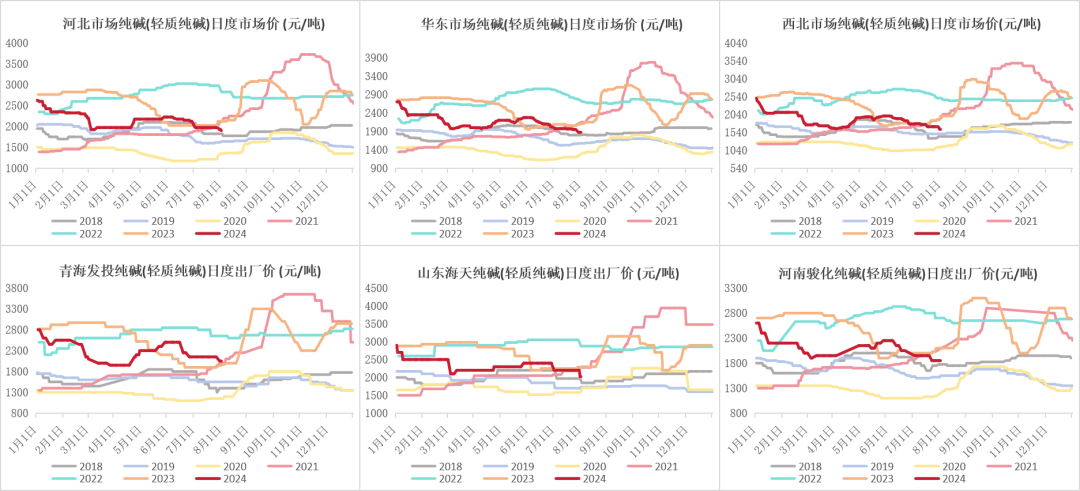

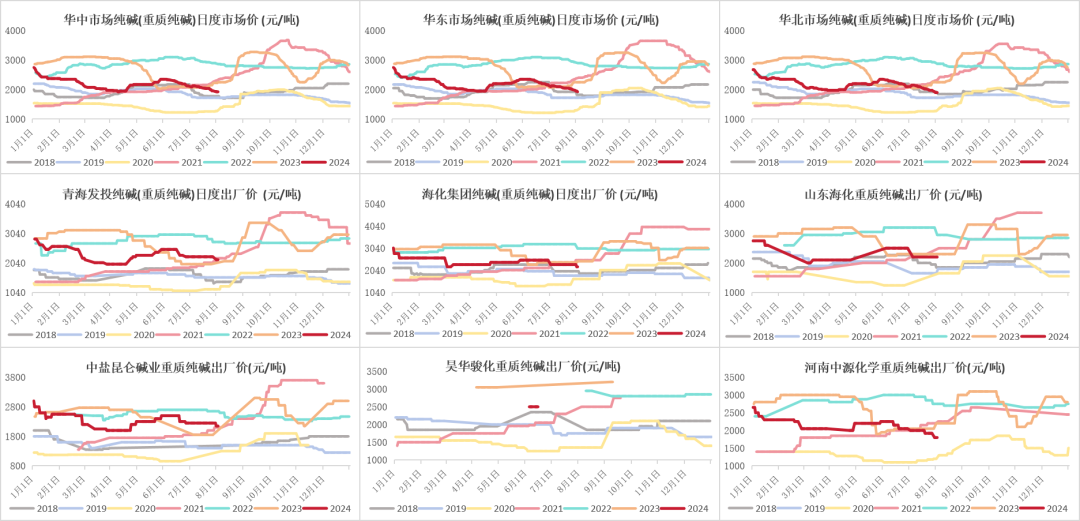

纯碱日度均价

本周纯碱轻重碱现货价格小幅下跌,截至2024年8月2日,中国重碱均价1972元/吨,周变动-63.33(-3.11%),年变动-295(-13.01%);中国轻碱均价1821元/吨,周变动-73.34(-3.87%),年变动-296.67(-14.01%)

轻碱日度均价

重碱日度均价

纯碱现货价格

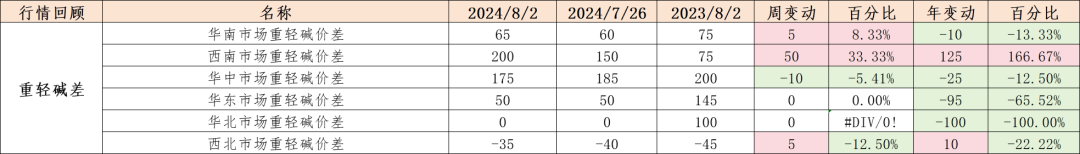

纯碱重轻碱价差

本周华南、西南地区市重轻碱价差增大。截至2024年8月2日,华南地区重轻碱价差为65元/吨,周变动+5(+8.33%),年变动-10(-13.33%);西南地区重轻碱价差为200元/吨,周变动+50(+33.33%),年变动+125(+166.67%)。

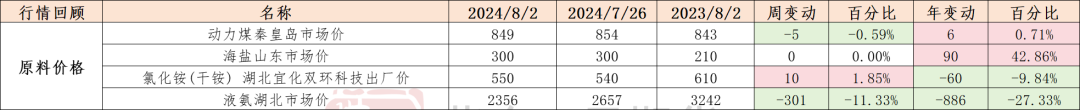

纯碱原料价格

截至到2024年8月2日,动力煤秦皇岛市场价849元/吨,周环比下降5元/吨 (-0.59%),年同比增加6元/吨 (+0.71%);

海盐山东东市场价300元/吨,周环比持平 (0.00%),年同比增加90元/吨 (+42.86%);

氯化钙(干钙)湖北宜化双环科技出厂价550元/吨,周环比增加10元/吨 (+1.85%),年同比减少60元/吨 (-9.84%);

液氨湖北市场价2356元/吨,周环比下降301元/吨 (-11.33%),年同比减少886元/吨 (-27.33%)。

供应端

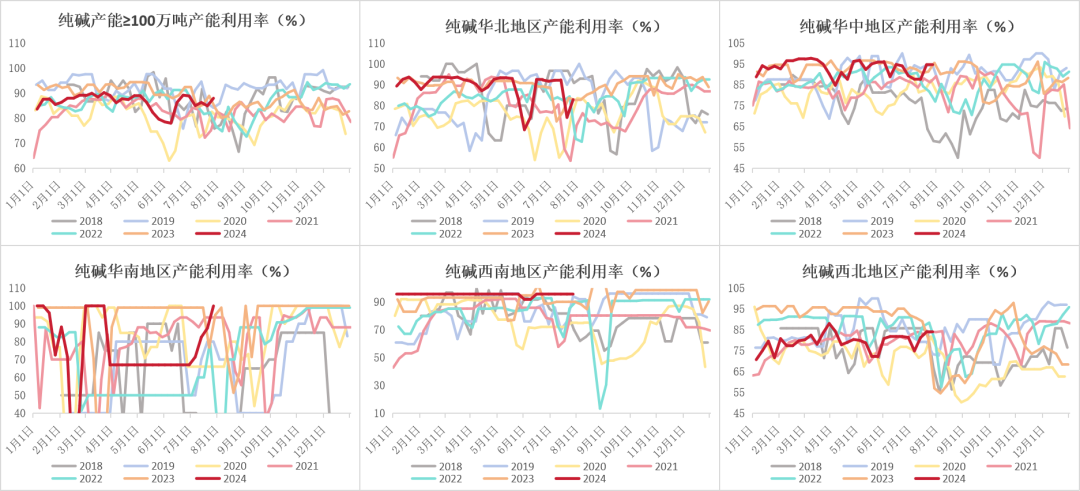

纯碱分地区产能利用率

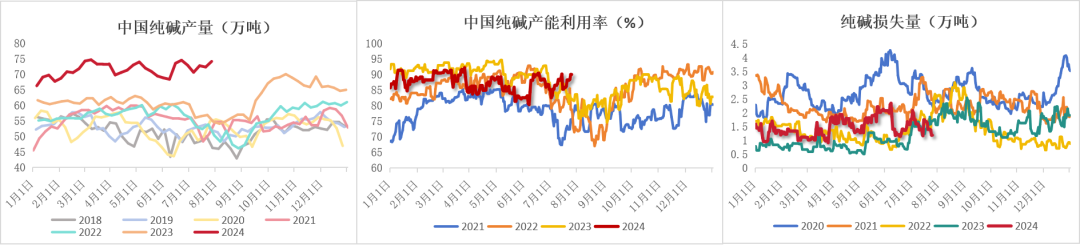

纯碱产量

截至2024年8月2日,纯碱开工率、产量环比小幅上升,损失量环比下降。

纯碱中国纯碱产能利用率90.63%,较上周89.01%,环比上涨1.62%。其中纯碱年产能大于100万吨以上规模的企业产能利用率90.07%,较上周89.97%,周变动+2.1%,环比+2.39%。

本周纯碱产量75.56万吨,较上周74.20万吨,周变动增加1.36万吨(环比+1.83%)。

纯碱周损失量本周7.81万吨,较上周9.16万吨,周变动减少1.35万吨(环比-14.74%)。

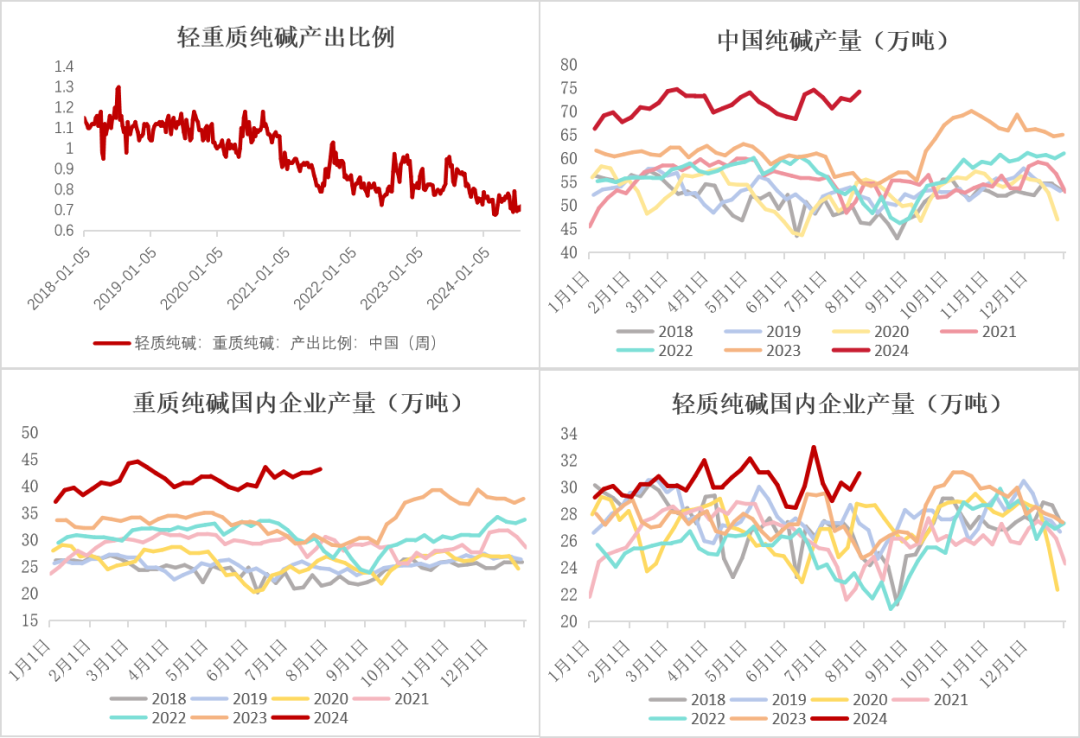

轻重碱产量

截至2024年8月2日,本周重质纯碱产量44.92 万吨,环比+1.76万吨(+4.08%);轻质碱产量 30.64 万吨,环比减少 0.4 万吨(-1.29%)。

纯碱装置检修计划

需求端

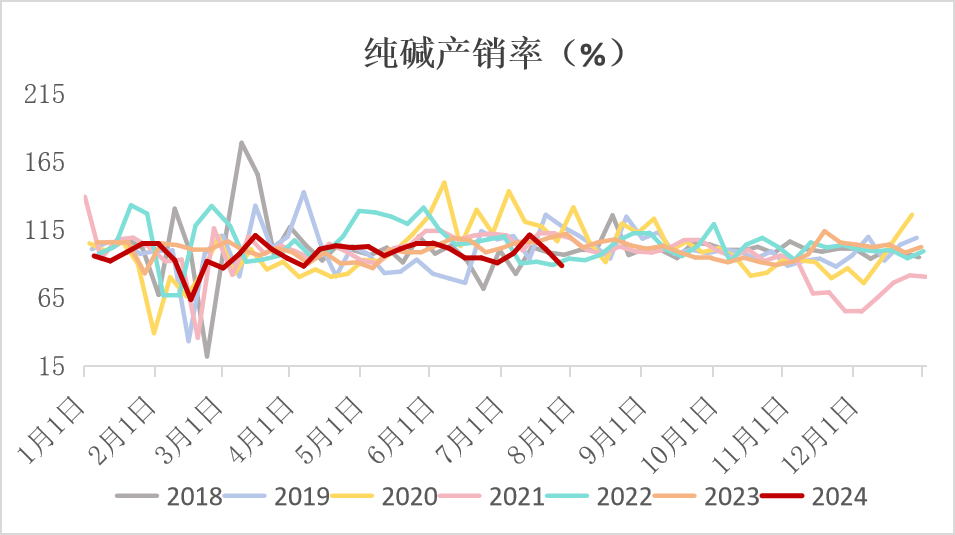

纯碱产销

截至2024年8月2日,本周纯碱产销率略微下降。本周纯碱产销率为88.23%,较上周88.36%,环比-0.13%。

重碱需求-平板玻璃

重碱需求-平板玻璃

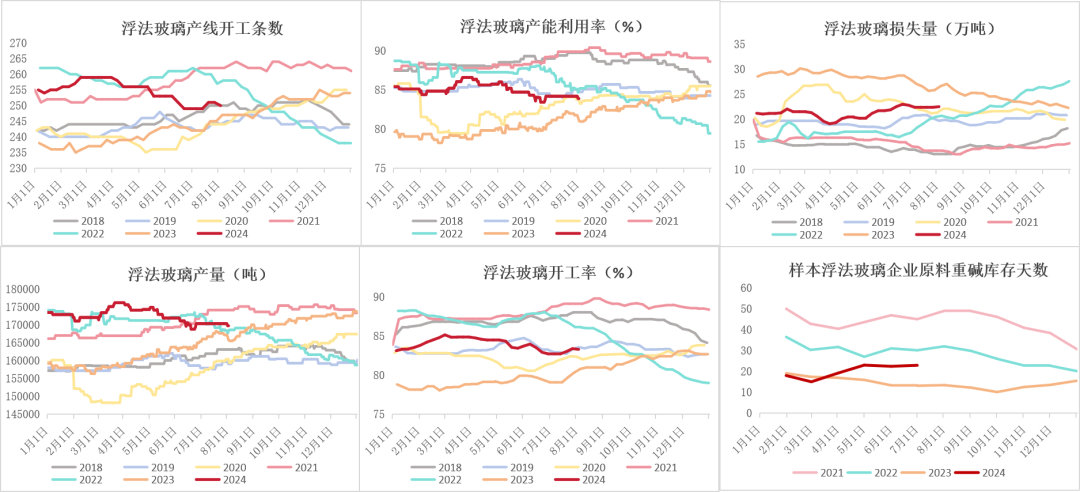

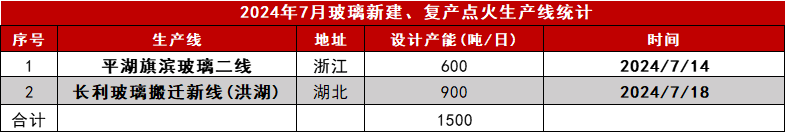

本周浮法玻璃产量小幅下降。截至2024年8月2日,全国浮法玻璃日产量为169735吨,较7月26日170335吨,环比下降600吨(-0.35%);同期较2023年8月2日165548吨,年变动增加4187吨,同比+2.53%。

根据隆众资讯数据统计,截至2024年8月1日,国内玻璃生产线在剔除僵尸产线后共计 301 条,其中在产 250 条,冷修停产 51 条。

截至2024年8月2日,浮法玻璃日产能利用率小幅下降。浮法玻璃行业日产能利用率为83.9%,较7月26日84.19%,环比下降0.30%,年变动+2.94%。

截至2024年8月2日,本周浮法玻璃行业开工率为 83.296%,较7月26日83.39%,环比下降0.09%。

截至2024年8月2日,本周全国浮法玻璃损失量22.51万吨,较7月26日22.39,环比+0.12万吨(+0.54%)。

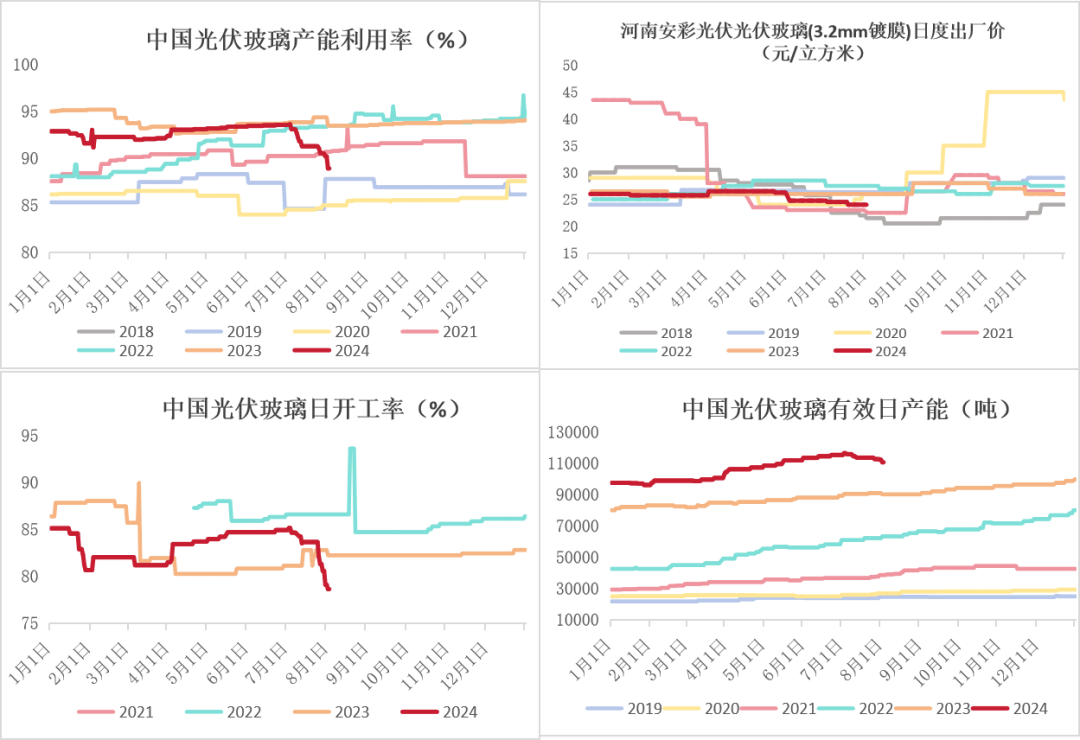

重碱需求-光伏玻璃

截至到2024年8月2日,全国光伏玻璃日产能利用率为88.93%,较7月26日90.57%,周变动下降-1.64%,同期年变动-4.56%。

截至到2024年8月2日,全国光伏玻璃日开工率为78.64%,较7月26日81.31%,周变动下降-2.67%,同期年变动-3.61%。

截至到2024年8月2日,光伏玻璃有效日产能为110700吨,较7月26日112740吨,变动-2040吨(-1.81%);同期年变动+20540吨(+22.78%)。

截至2024年8月1日,根据隆众资讯数据,全国光伏玻璃总窑炉座数153 座,共计产线607条,其中在产窑炉120座,在产产线共计519条,冷修窑炉33 座。

轻碱需求

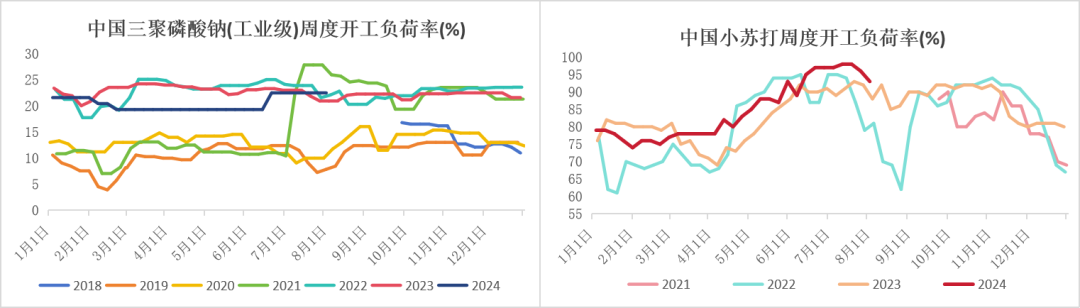

截至到2024年8月1日,中国小苏打周开工负荷率为93%,较7月25日周变动下降-3%;中国三聚磷酸钠(工业级)周度开工负荷率为22.51%,周内无变动。

替代品

烧碱

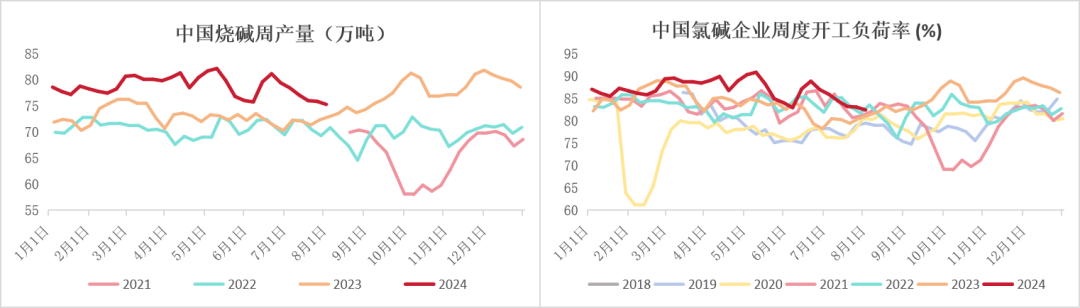

截至2024年8月2日,中国烧碱周产量为75.3万吨,较7月26日75.88万吨,环比下降0.58万吨(-0.76%);中国氯碱企业周度开工负荷率为82.44%,较7月26日83.08%,环比-0.64%。

成本利润端

纯碱成本利润

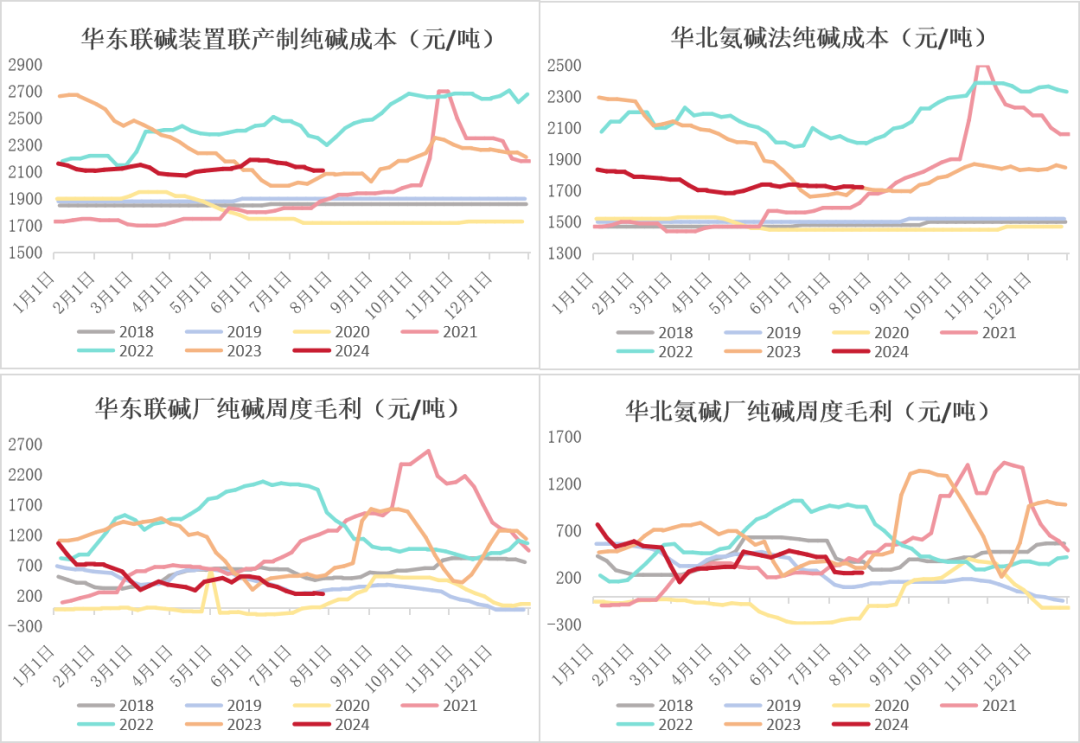

根据卓创资讯数据,截至2024年8月2日,华东联碱装置联产制纯碱成本为2120元/吨,较7月25日2110元/吨,周变动+10元/吨(+0.47%);华北氨碱法纯碱成本为1713元/吨,较7月25日1722元/吨,周变动-9元/吨(-0.52%).

截至2024年8月2日,华东联碱装置联产制纯碱周度毛利为145元/吨,较7月25日230元/吨,周变动-85元/吨(-36.96%);华北氨碱法纯碱周度毛利为187元/吨,较7月25日253元/吨,周变动-66元/吨(-26.09%).

库存端

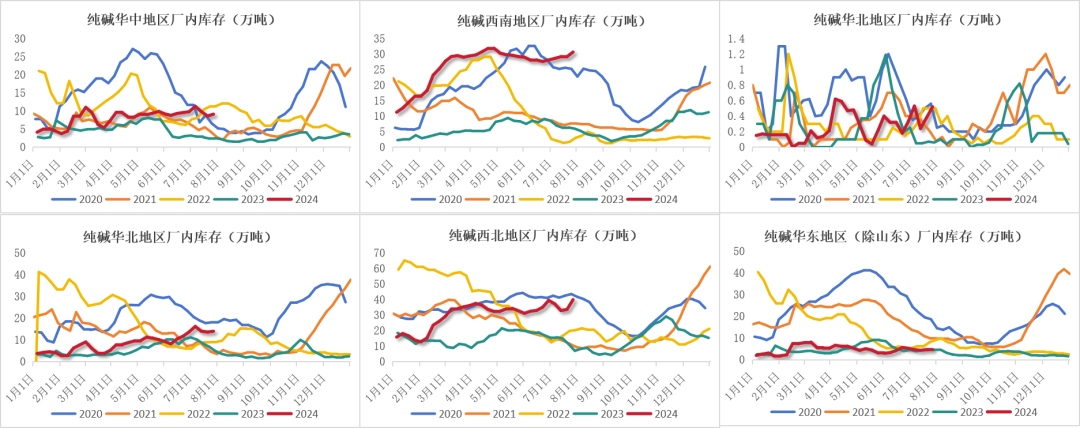

纯碱分地区厂库

截至2024年8月2日,纯碱西北地区厂内库存为44.41万吨,较7月26日39.92万吨,环比+4.49万吨(+11.25%);纯碱华北地区厂内库存为16.05万吨,较7月26日13.94万吨,环比+2.11万吨(+15.14%).

纯碱厂库

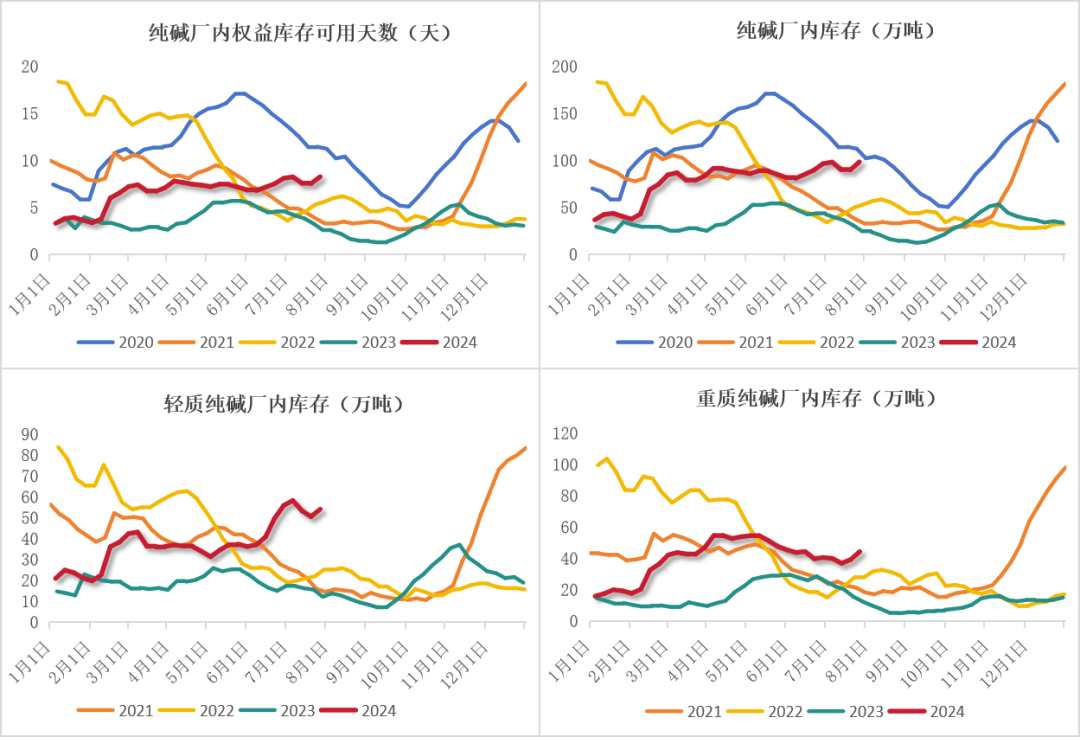

截至2024年8月2日,中国纯碱周度厂内库存为107.48万吨,较7月26日98.59万吨,环比+8.89万吨(+9.02%);中国轻质纯碱周度厂内库存为57.59万吨,较7月26日54.18万吨,环比+3.41万吨(+6.29%);中国重质纯碱周度厂内库存为49.89万吨,较7月26日44.41万吨,环比+5.48万吨(+12.34%);纯碱厂内权益库存周度可用天数为9.03天,较7月26日8.28天,环比+0.75万吨(+9.06%).

纯碱企业库存

截至2024年8月1日,纯碱西北地区企业库存为46.1万吨,较7月25日41万吨,环比+5.1万吨(+12.44%);纯碱华东地区企业库存为7.5万吨,较7月25日4.8万吨,环比+2.7万吨(+56.25%).