作为锂电池关键组成部分的负极材料,在2024年上半年正面临一场深刻的变革。

根据第三方机构百川盈孚的最新数据,截至9月13日,中国负极材料市场的参考价格约为3.24万元/吨。相较于2023年初的5.3万元/吨,该价格已经下跌了大约39%。

“在2024年上半年,负极材料的产能持续增长,新增约64万吨。然而,下游需求的增长速度却不及供应的提升。负极产能未能被市场迅速吸收,反而加剧了市场竞争和内卷现象,导致负极产能利用率逐年下降。”隆众资讯分析师王莉莉表示。

由此,负极材料相关上市公司上半年业绩承压,“量增价跌”也成为行业关键词。面对这一挑战,越来越多的负极材料生产商开始将注意力转向海外市场,希望在其中寻找新的增长潜力。

仅2家企业利润增长

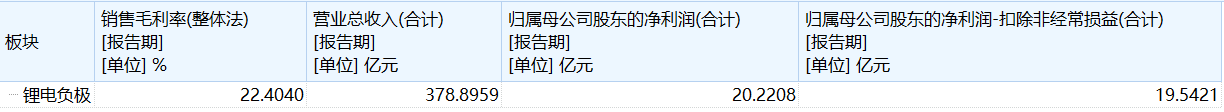

根据Wind统计的数据显示,截至目前,A股市场内主要的负极材料上市公司共有9家。在2024年上半年,负极材料公司整体实现了378.90亿元的营业收入,而归母净利润却仅为20.22亿元,扣非净利润总计为19.54亿元,毛利率整体达22.40%。

图片来源:wind

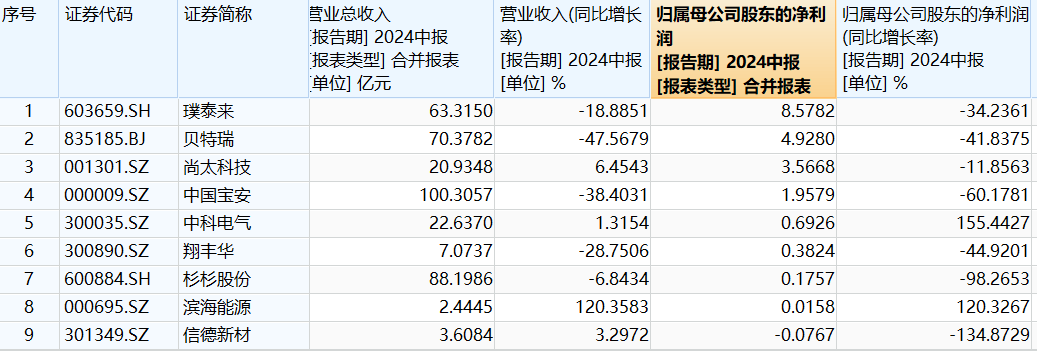

具体来看,2024年上半年,中科电气(300035.SZ)和滨海能源(000695.SZ)是唯二实现营业收入和净利润同步增长的公司;尚太科技(001301.SZ)和信德新材(301349.SZ)虽然收入有所增加,但净利润却未能同步提升;而璞泰来(603659.SH)、贝特瑞(835185.BJ)、中国宝安(000009.SZ)、翔丰华(300890.SZ)和杉杉股份(600884.SH)则面临营业收入和净利润双双下滑的局面。

图片来源:wind

起点研究院(SPIR)调研数据显示,2024年上半年,中国锂电池负极材料出货量约90万吨,同比增长28.2%,其中人造负极出货约75万吨,占总出货83.3%;天然石墨负极出货约11.1万吨,占总出货12.2%,其中贝特瑞、杉杉股份出货量分别位列第一和第二。

2024年上半年,负极龙头贝特瑞出货量突破20万吨,同比实现了18.96%的增长,其负极产品收入为51.79亿元。尽管如此,贝特瑞整体营业收入为70.38亿元,同比下降了47.57%,而归母净利润和扣非净利润也分别同比下降了41.84%和24.76%。

同为负极材料第一梯队的杉杉股份,在2024年上半年的负极材料销量实现了超过50%的同比增长。然而,公司整体营业收入达到88.20亿元,同比下降了6.84%;归母净利润约为0.18亿元,同比下降98.27%。

尚太科技在2024年上半年的负极材料销售量达到了8.38万吨,较去年同期增长超过55%。同期,公司实现了约20.93亿元的营业收入,同比增长6.45%;而归母净利润约为3.57亿元,同比有所下降,减少了11.86%。

翔丰华没有披露具体销量数据,但也在半年报中表示“产能、产量、销量均大幅增长”。然而,公司上半年的营业收入为7.07亿元,与去年同期相比下降了28.75%。归母净利润为3824.08万元,同比下降44.92%;扣非归母净利润为2480.77万元,同比下降了61.13%。

显而易见,2024年上半年,上述负极材料企业的总销量普遍有所上升,然而利润却普遍在下降。对于业绩波动的主要原因,各公司普遍认为,这主要是由于市场竞争的加剧以及产品价格的下降所导致。

值得一提的是璞泰来,这家以负极材料起家的公司,在今年上半年的负极材料收入和销量均出现了同比下降。然而,得益于其后续多元化的业务布局,璞泰来在今年上半年录得归母净利润8.58亿元,使其成为负极材料领域中“挣得最多”的企业。

业界专家向时代财经透露,在价格战的背景下,头部企业更倾向于争夺市场份额,而非仅仅维护自身的利润空间。不过,也有负极材料一线销售人士表示:“大家不可能一直做赔钱买卖,预计后期价格将略有上涨。”

“国内卷不动,国外还可以再卷卷,不说挣多少,至少不会赔。”上述一线销售人士告诉时代财经,相较于国内市场产能的不断攀升,国外负极材料产能较为稳定,与此同时,市场空间的增量也更大些。

扎堆出海破“卷”

事实上,从2024年中报也可以看出,头部负极材料企业加快海外建厂的步伐,以应对国内市场竞争加剧及下游需求变化的双重挑战。从地域来看,欧洲和东南亚则成为负极材料企业出海的主要目的地。

2024年中报数据显示,报告期内,贝特瑞加速建设印尼年产 8 万吨新能源锂电池负极材料一体化项目(一期),增资建设印尼年产 8 万吨锂电池负极材料一体化项目(二期),并启动在摩洛哥投资建设年产 5 万吨锂离子电池正极材料项目。未来将结合行业发展、海外客户需求、公司战略发展规划等因素,完善海外布局。截至上半年,贝特瑞已投产负极材料产能为49.5万吨/年。

杉杉股份也在半年报中表示:“为满足海外市场需求,提升海外市场份额,公司规划在芬兰建设 10 万吨负极产能,目前处于办理前期手续阶段。公司已经形成了领先的产能规模和较为完善的产能布局优势。”

今年4月,中科电气发布《关于投资建设海外锂离子电池负极材料一体化基地项目的公告》,拟通过公司控股子公司湖南中科星城石墨有限公司在中国香港或其他海外地区新设全资子公司间接投资设立摩洛哥项目公司实施年产10万吨锂离子电池负极材料一体化基地项目,项目计划总投资金额不超过50亿元人民币。

璞泰来在8月22日的投资调研中表示,公司旗下瑞典紫宸年产 10 万吨锂离子负极材料一体化生产基地项目目前已开展前期设计和规划工作,正在着手准备项目实施主体的登记设立工作。为满足公司下游客户的产能配套要求,公司计划在 2025 年底或 2026 年初形成一期 5 万吨产能。

尚太科技高管在近日业绩说明会上表示,公司海外基地布局逐渐清晰明朗化,目前有意愿在海外选择交通便利、电力资源相对丰富、制造业存在一定基础的国家和地区进行产能建设。公司目前拟于新加坡设立全资子公司SHANGTAI TECHNOLOGY (SINGAPORE) PTE. LTD.,并在西班牙设立全资孙公司 SHANGTAI TECNOLOG?A ESPA?A S.L.,以探索国际化发展战略,更好地服务国际客户。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com