来源:地产情报站

2024年9月13日,在恒大财务造假中充当了不光彩角色的普华永道迎来了自己的处罚结果。尽管同日出路的延迟退休政策一定程度上消减了人们对于这家四大会计师事务所的关注,但顶格处罚还是让人们看到了监管层对造假的零容忍,而那个曾经风光无限,如今却深陷泥潭的恒大地产,显然不会只有一个“帮凶”。

清算,才刚刚开始。

普华永道的黑色一天

用黑色一天来形容2024年9月13日,对于普华永道并不过分。

当日,财政部与证监会同步对国际知名会计师事务所普华永道下发行政处罚决定,对其在恒大地产集团有限公司2018年至2020年财务报表审计中的违规行为进行了严厉处罚,合计罚没金额高达4.41亿元,并暂停其经营业务6个月。

财政部指出,普华永道在明知恒大地产财务报表存在重大错报的情况下,未予指明并发表了不恰当的审计意见,出具了虚假审计报告。为此,财政部决定没收普华永道违法所得并处罚款共计1.16亿元,同时给予普华永道警告、暂停经营业务6个月以及撤销其广州分所的行政处罚。据说,广州所就是当年发生了会议室桃色事件的那个机构。

此外,财政部对恒大地产2018年至2020年相关财务报表审计报告的4名签字注册会计师汤振峰、魏泽、朱立为、蔡秀娟,给予吊销注册会计师证书的处罚;依据《会计师事务所执业许可和监督管理办法》,对陈耘涛、吴德恩、潘国威、陈智杰、陈君瑜、卢玉捷、金莹等7名参与编制恒大地产合并财务报表的注册会计师,给予警告或罚款的行政处罚。

证监会依据相关规定,决定没收普华永道案涉期间全部业务收入2774万元,并处以顶格罚款2.97亿元,合计罚没3.25亿元。在“资格罚”上,鉴于财政部已对普华永道作出暂停经营业务的行政处罚,暂停业务范围涵盖证券领域,证监会不另行作出暂停从事证券服务业务的行政处罚。

显然,从处罚结果上看,普华永道遭到了两家监管部门的顶格处罚,足见监管部门“长牙带刺”的监管决心。

不过,也有细心人士指出,尽管处罚力度顶格,但从结果的公布时间看,由于同日的延迟退休毫无疑问更吸睛,这也透露了相关部门没有准备一棒子打死,而是希望普华永道能够知错就改,留了一线生机。

不过,对于普华永道的重生,挑战依然不小。因为自3月公告恒大地产财务造假至9月13日两部门顶格处罚落地,普华永道至少已被60家公司“解约”。

据同花顺ifind数据和澎湃新闻记者不完全统计,3月18日至今,至少已有60家公司结束与普华永道的合作。其中,A股上市公司有36家,港股上市公司7家,基金公司16家,非上市公司1家。

未来,这些数字只会继续增加。

谁是下一张多米诺骨牌?

毫无疑问,普华永道的今天主要都拜万恶的“恒大”所赐,除了普华永道外,曾经以恒大为绝对大客户的行业和企业还有很多,普华永道的今天又会是谁的明天哪?

地产情报站综合了多方的信息后认为,有不少机构都可能瑟瑟发抖。

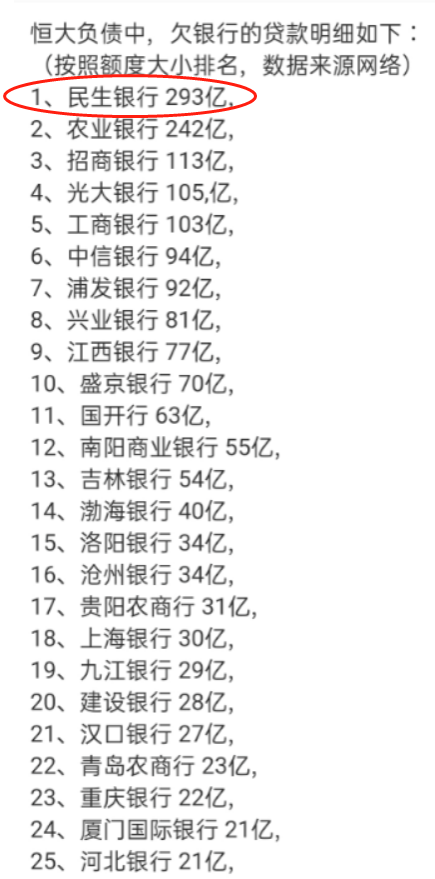

第一类是银行业:

在恒大爆雷后,一众熟悉的银行,都是恒大事件的“受害者”,因恒大集团的债务问题,这些银行日子也可以想而知。

第二类是供应商和承包商:

恒大的建筑和装修供应商里面金螳螂、广田集团算是比较大的两家了,因为恒大的商票违约而面临财务风险,这些商票在恒大危机中变得难以兑付。比如金螳螂在2021年半年报中提到,公司持有恒大相关商业承兑汇票超过60亿元,其中部分已达成资产抵偿解决。剩下的怎么办,不知道今时今日是否还有希望。

第三类是债券发行的承销商:

中信建投、海通证券、中山证券等作为恒大地产债券发行的承销商或受托管理人,在恒大债务问题时,也会面临一系列风险。在债券发行过程中,承销商可能需要为发行人提供垫款等资金支持。如果恒大地产无法按时偿还债务或发生违约行为,这些券商可能会面临垫款无法收回的风险。此外,上述券商在声誉风险、法律风险、业务风险以及财务风险等多方面的挑战。

第四类是债券的评级机构:

中诚信国际作为恒大地产债券的评级机构在恒大违约事件中面临声誉风险、法律风险和业务风险等多重风险并可能遭受直接经济损失、市场份额下降和品牌价值贬值等损失。

最后,还有一类就是恒大受害股:

此前,上市公司中甚至涌现出了一个特殊的群体:恒大受害股。这个群体规模庞大,A+H股就有超过30家。它们有的是供应商,有的是股东。有做地产的,有做家具的,有做涂料的,有做瓷砖的,也有卖酒的……

它们有一个共同点:都是恒大爆发危机后的受累企业。对它们中的大部分企业来说,恒大一度是最重要的甲方,但如今,大金主的商票反成了最大的“坏账”。

不知道其他企业,是否能有同样的幸运?毕竟,有一句话依然没有过时——

房地产是现阶段我国金融风险方面最大的“灰犀牛”。