事件:公司24Q1-3营收67亿元,同比+25.2%,归母净利润9.3亿元,同比+13.4%;扣非后归母净利润7.9亿元,同比-1.0%。毛利率22.2%,同比-4.1pct,归母净利率13.9%,同比-1.4pct。其中24Q3营收26.3亿元,同环比+58.3%/-4.6%,归母净利润2.9亿元,同环比+40.3%/-24.4%,扣非后归母净利润2.45亿元,同环比+25.5%/-31.0%。毛利率21.7%,同环比+0.9/-0.8pct,归母净利率10.9%,同环比-1.4/-2.9pct。

海缆确收及毛利率维持稳定:1)海缆系统及海洋工程业务单Q3营收12.32亿元,毛利率维持稳定。2)陆缆营收13.9亿元(同环比+53%/-10%),毛利率10%保持稳定。

在手订单变化不大:截至24年10月18日,公司在手订单92.36亿元,其中海缆29.49亿环比持平、陆缆48.9亿环比+8%、海工14.0亿环比-3%。

正常应收款账龄计提减值影响业绩:单Q3公司计提资产减值损失1364万元,信用减值损失7192万元,其中信用减值主要是应收账款减值。截至24Q3末,公司应收账款38.9亿元,环比增加8.6亿元,账龄计提法基础上,应收账款增加较多导致正常的信用减值。

Q3现金流转负,预计年内陆续回款:公司24Q1-3期间费用4.6亿元,同比+17.8%,费用率6.9%,同比-0.4pct,其中Q3期间费用1.8亿元,同环比+33.1%/+6.3%,费用率6.8%,同环比-1.3/+0.7pct。24Q1-3经营性净现金流2.9亿元,同301.3%,其中Q3经营性现金流-2亿元,环比下降6.7亿。24Q1-3资本开支3.7亿元,同比-30.5%,其中Q3资本开支1.6亿元,同环比+2.1%/+33.1%。24Q3末存货17.7亿元,较年初-17.6%。

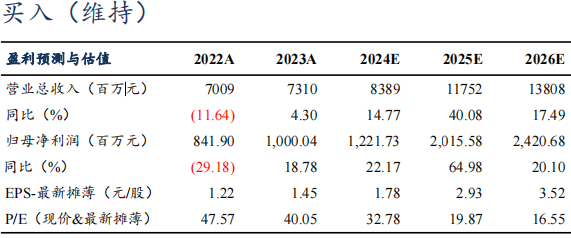

盈利预测与投资评级:考虑Q3计提信用减值较多,我们下调24年盈利预测;考虑到广东等标志性海风项目进展顺利,近期帆石一项目中标价值量较高,我们上调25-26年盈利预测,24-26年归母净利润预期12.2/20.2/24.2亿元(原预期为12.6/19.3/22.3亿元),同增22%/65%/20%,对应PE 33x/20x/17x,维持“买入”评级。

风险提示:竞争加剧,政策不及预期,出口订单落地不及预期等。

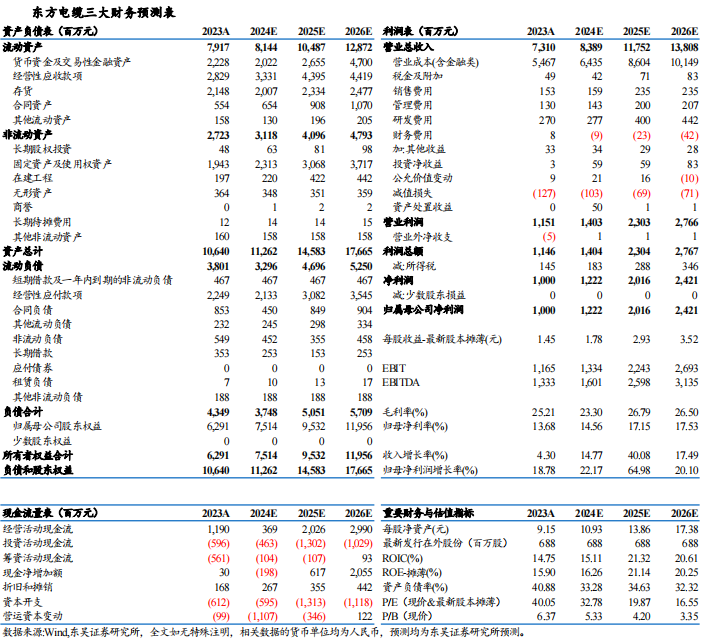

东方电缆三大财务预测表