雷递网 雷建平 10月30日

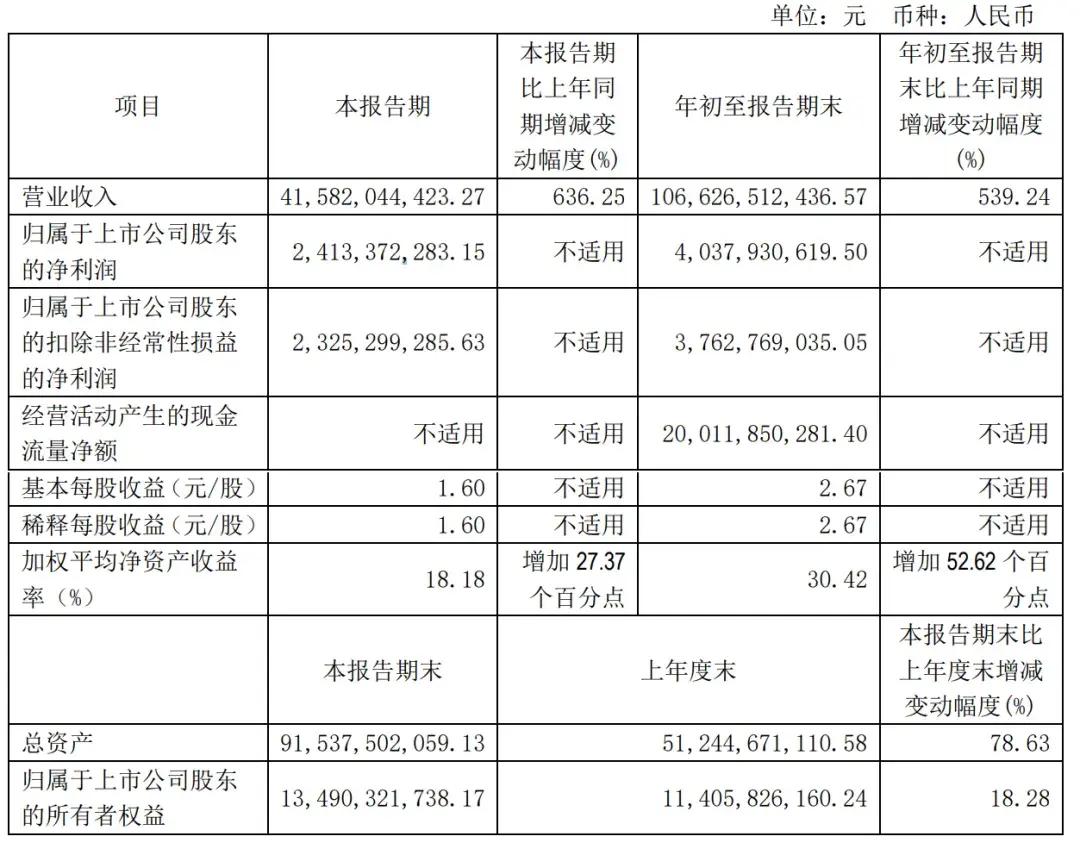

赛力斯集团股份有限公司 (证券代码:601127 证券简称:赛力斯)今日发布财报。财报显示,赛力斯2024年前三季度营收为1066.27亿元,同比增长539.24%;净利为40.38亿元,扣非后净利为37.63亿元。

赛力斯2024年第三季度营收为415.82亿元,净利为24.13亿元,扣非后净利为23.25亿元。

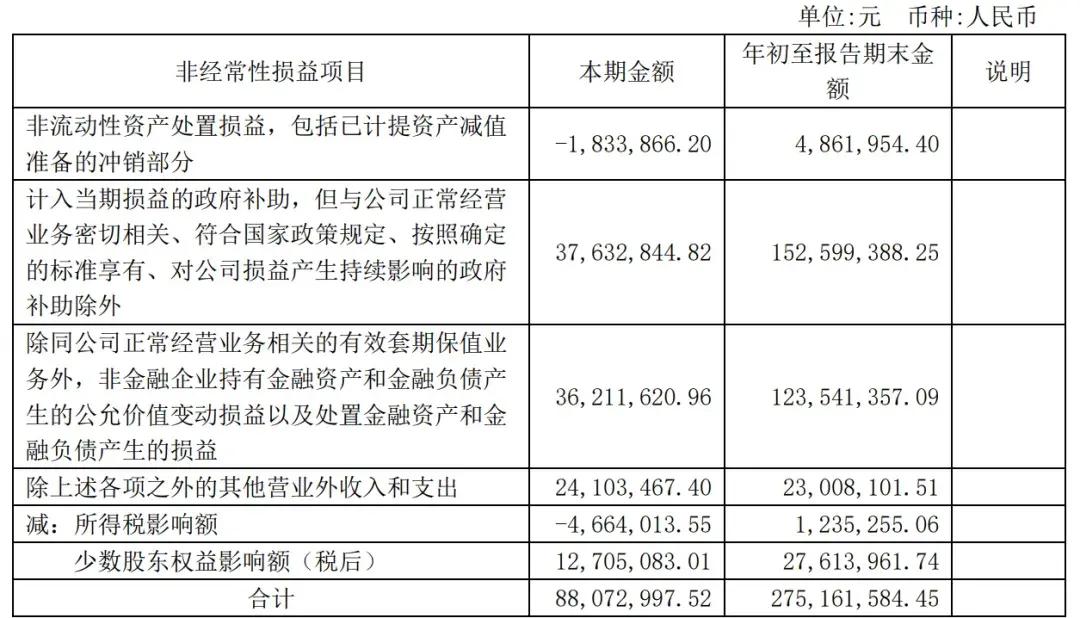

赛力斯2024年前三季度计入的政府补助为1.53亿元,其中,第三季度计入的政府补助为3763万元。

赛力斯称,本报告期和年初至报告期末变动主要系:1、公司销量及营业收入持续增长;2、产品结构调整,高价值产品的销售规模增长;3、公司坚持技术创新、价值贡献的经营方针,生产经营全链条精细化管理,产品毛利率同比增加。

已向华为引望支付转让价23亿

赛力斯今日还发布公告,称已向华为引望支付转让价23亿。

2024年8月,赛力斯发布公告,公司拟与深圳引望智能技术有限公司(简称“引望”或“标的公司”)及其股东协商投资入股事宜,同意公司全资子公司赛力斯汽车有限公司(简称“赛力斯汽车”或“受让方”)以支付现金的方式购买华为技术有限公司(简称“华为”或“转让方”)持有的引望10%股权,交易金额为115亿元。

同日,赛力斯汽车与华为、引望签署附条件生效的《股权转让协议》,约定赛力斯汽车购买华为持有的引望10%股权,同时赛力斯汽车与华为、引望签署《关于加入<关于深圳引望智能技术有限公司之股东协议>之协议》。

2024年10月9日,公司2024年第三次临时股东大会审议通过上述《关于本次重大资产重组方案的议案》等议案,同意本次交易。

根据《股权转让协议》,本次交易的转让价款分三期支付,在《股权转让协议》约定的第一笔付款先决条件满足或被有关的一方豁免后20日内,受让方应向转让方支付转让价款的20%(即第一笔转让价款23亿元)。

截至本公告披露日,《股权转让协议》约定的第一笔付款先决条件已满足,受让方已向转让方支付完毕《股权转让协议》约定的第一笔转让价款人民币23亿元。

东风汽车是二股东

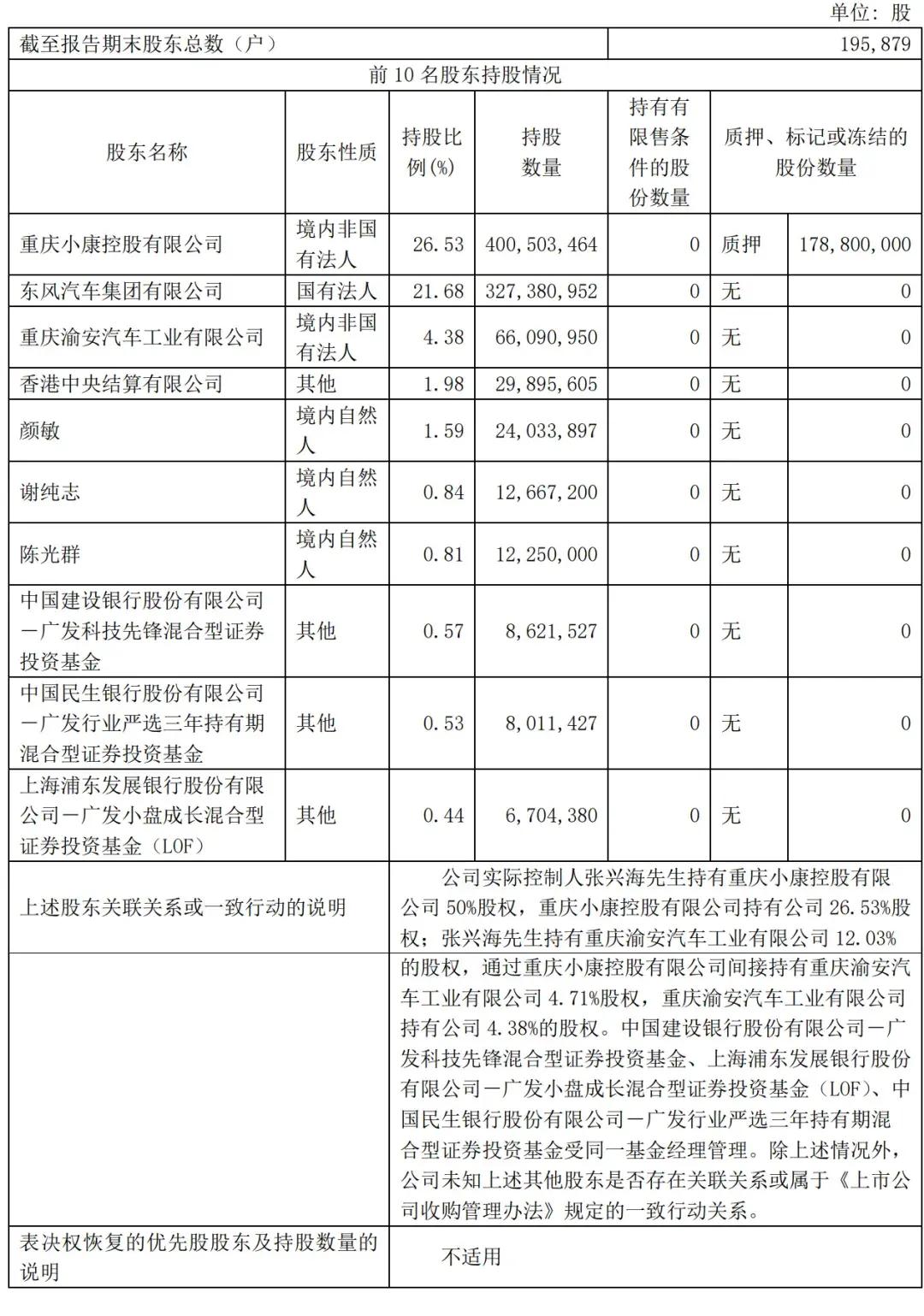

截至2024年9月30日,重庆小康控股有限公司(简称“小康控股”)持股26.53%,东风汽车公司持股21.68%,重庆渝安汽车工业有限公司(简称“渝安工业”)持股4.38%,香港中央结算有限公司持股为1.96%,颜敏持股为1.59%;

截至2024年9月30日,赛力斯股权结构

谢纯志持股为0.84%,陈光群持股为0.81%,中国建设银行股份有限公司-广发科技先锋混合型证券投资基金持股为0.57%,上海浦东发展银行股份有限公司-广发小盘成长混合型证券投资基金(LOF)持股为0.42%,陈大魁持股为0.39%。

赛力斯实际控制人张兴海持有重庆小康控股有限公司50%股权,持有重庆渝安汽车工业有限公司12.03%的股权,通过重庆小康控股有限公司间接持有重庆渝安汽车工业有限公司 4.71%股权。

截至2024年6月30日,重庆小康控股有限公司(简称“小康控股”)持股26.53%,东风汽车公司持股21.68%,重庆渝安汽车工业有限公司(简称“渝安工业”)持股4.38%,香港中央结算有限公司持股为1.98%,颜敏持股为1.59%;

截至2024年6月30日,赛力斯股权结构

谢纯志持股为0.84%,陈光群持股为0.81%,中国建设银行股份有限公司-广发科技先锋混合型证券投资基金持股为0.57%,中国民生银行股份有限公司-广发行业严选三年持有期混合型证券投资基金持股为0.53%,上海浦东发展银行股份有限公司-广发小盘成长混合型证券投资基金(LOF)持股为0.44%。

对比来看,赛力斯2024年第三季度股权结构变化不大。

拟斥资150亿买理财

赛力斯是背靠华为好乘凉。几天前,赛力斯刚发布公告,称公司拟使用不超过150亿元(含本数)的自有资金进行理财。前述额度可循环滚动使用。

赛力斯称,理财种类:安全性高、流动性好、低风险的理财产品。

此举的目的是,在保证公司正常经营所需流动资金和有效控制风险的情况下,公司及子公司拟合理利用闲置自有资金购买理财产品,提高资金使用效率,增加公司的资金收益,创造更大的经济效益,为公司及股东获取更多的投资回报。

拟斥资81.6亿买龙盛新能源100%股权

2024年9月,赛力斯发布公告,称赛力斯拟通过发行股份的方式购买重庆产业母基金、两江投资集团、两江产业集团持有的龙盛新能源100%股权。

本次交易完成后,龙盛新能源将成为公司的全资子公司。

根据中京民信出具的《资产评估报告》,本次评估采用资产基础法的评估结果,龙盛新能源100%股权价值为81.64亿元,经交易各方协商一致,同意本次交易龙盛新能源100%股权的最终作价为81.64亿元。

按照发行股份购买资产的发行价格66.39元/股计算,上市公司本次发行股份购买资产发行的股票数量总计为122,969,603股,占本次发行股份购买资产后公司总股本的7.53%。

赛力斯称,此次交易完成后,无需支付超级工厂租金,可持续改善公司经营性现金流。

赛力斯今日还宣布,为增强赛力斯汽车的资本实力,满足其可持续高质量发展需要,公司拟以自有资金向赛力斯汽车增资人民币 50 亿元,完成增资后,赛力斯汽车的注册资本为人民币99.6 亿元,仍为公司全资子公司。

赛力斯主营业务涉及智能电动汽车、核心三电等产品的研发、制造、销售和服务,近年来,公司不断加大研发投入,通过跨界业务合作,已为用户带来了问界M9、M7、M5系列高端智能豪华电动汽车产品。

龙盛新能源是两江新区龙兴新城智能网联新能源汽车产业园基础设施配套项目的实施主体,系专门为服务新能源汽车生产制造成立的项目公司,其主要资产为生产新能源汽车所需的土地、房产、基础设施及相关配套设施,该等资产打造了智能电动汽车工厂(简称“超级工厂”)。

超级工厂采用“四位一体”智能制造架构,拥有先进的智能终端,实现高度自动化生产,并打造了IOT物联网平台。超级工厂可实现超3,000台机器人智能协同,实现关键工序100%自动化。

本次交易前,公司通过向龙盛新能源租赁超级工厂用于生产问界系列智能电动汽车产品。

本次交易完成后,龙盛新能源将成为公司的全资子公司,公司将获得超级工厂的所有权,保障公司产品生产端安全稳定、自主可控,提高公司重要业务的资产完整性和控制力。

2024年7月,赛力斯还宣布使用自筹资金收购已注册或申请中的919项问界、AIITO、AITOAUTO、AITOSELECT等系列文字和图形商标,以及44项汽车外观设计专利,转让价款人民币25亿元(不含税)。截至本报告书摘要出具之日,上述事项仍在办理中。

2024年8月8日,赛力斯宣布由公司收购重庆金新股权投资基金合伙企业(有限合伙)所持的赛力斯汽车19.355%的股权,相应收购价格约为13.29亿元。2024年8月13日,该等事项已完成工商变更手续。

截至今日收盘,赛力斯股价为109.46元,市值为1652.61亿元。