6月20日,市场情绪不振,沪指险守3000点。A50核心资产走势疲弱,中证A50指数所覆盖的50只行业核心龙头股中,37跌13涨。光伏龙头隆基绿能重挫4.77%居首,华友钴业、汇川技术、爱尔眼科跌幅居前。上涨方面,中国神华、中芯国际分别逆市上涨2.74%、2.67%。

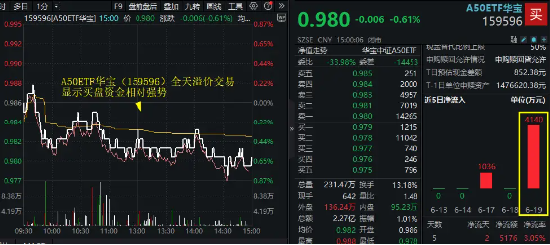

ETF方面,流动性较强的龙头宽基A50ETF华宝(159596)场内价格收跌0.61%,全天成交2.27亿元,在首批10只跟踪中证A50的ETF中位居第三!换手率达13.18%,收盘溢价率仍达0.14%,均高居同类第一。

值得关注的是,今日A50ETF华宝(159596)全天溢价交易,结合成交放量来看,或有大额资金介入。而此前几日,已陆续有资金逢跌进场,数据显示,6月17日及19日A50ETF华宝(159596)均获千万级资金净申购,金额合计达5176万元。

宏观动态方面,今日全国银行间同业拆借中心公布新版LPR报价:1年期品种报3.45%,上月为3.45%;5年期以上品种报3.95%,上月为3.95%。两个期限品种的LPR报价保持不变。

市场分析人士分析,6月LPR利率将保持稳定,主要是国内商业银行净息差压力依然较大,个人住房贷利率下限取消等一揽子政策出台,有助于满足刚需与改善型住房需求,提振楼市信心;商业银行短期进一步调整LPR利率门槛不低。

昨日,央行行长在陆家嘴论坛上表示,要持续改革完善贷款市场报价利率(LPR),针对部分报价利率显著偏离实际最优惠客户利率的问题,着重提高LPR报价质量,更真实反映贷款市场利率水平。当前市场分析普遍认为,后续LPR报价仍存在下调的可能。

对于近期二级市场行情,中信证券分析指出,当前A股正处于现实验证驱动的阶段,价格信号依然偏弱,外部信号仍趋复杂,政策信号有待明确,市场的存量博弈和配置保守化特征更加明显,且各行业内部的个股分化大于行业之间的板块分化。

展望后市,华金证券中期策略研判,在经济修复和盈利回升、信用回落下,A股可能延续震荡趋势。国投证券表示,面向6月A股市场,不打算修正震荡市的认知,大盘指数在7月重要会议中长期经济改革利好的预期牵引之下并没有大幅回调风险,依然是结构为王。

策略上,多数机构仍青睐于大盘风格。海通证券看好低估低配、业绩弹性更大的白马板块;华金证券表示,中大盘有望继续占优;国投证券重申,在强监管周期+绝对收益价值派资金崛起下,市场风格中期预计重返大盘股。

把握大盘风格,配置工具重点关注A50ETF华宝(159596)。该ETF被动跟踪中证A50指数,聚焦各行业最具代表性的核心龙头股,集中表征A股标杆型核心资产。根据中证指数公司数据,截至5月31日,中证A50指数成份股总市值超12.8万亿元,平均市值达2563亿元,大盘风格显著。

图片、数据来源沪深交易所、iFinD、华宝基金

风险提示:A50ETF华宝(159596)及其联接基金标的指数为中证A50指数,该指数基日为2014.12.31,发布日期为2024.1.2,指数成份股构成根据该指数编制规则适时调整。中证A50指数近5个完整年度涨跌幅为:2019年,43.71%;2020年,33.41%;2021年,-5.38%;2022年,-21.19%;2023年,-12.42%。指数回测历史业绩不预示指数未来表现。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金及其联接基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。