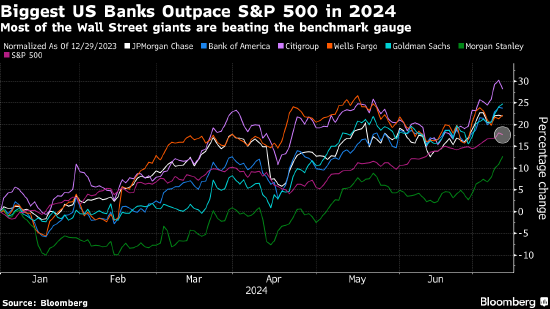

美国最大型银行股今年跑赢大盘,得益于投资者预计这些银行未来几个季度的盈利前景将变得更加光明。

以花旗集团、高盛集团和美国银行为首,美国六大银行中有五家2024年股价跑赢标普500指数。今年迄今为止,六大银行总体上相对于标普500指数的表现也创出2021年以来同期最佳。

在这些大行周五开始陆续发布第二季度财报之际,投资者已经不在意它们净利息收入料将再度下滑的预期。相反,他们在期待这些银行公布投资银行等收费业务前景乐观的展望,还期待至少部分银行预计贷款利润反弹的信号。

“我认为短期内(这些股票的)势头将持续,”” Keefe, Bruyette & Woods的分析师David Konrad说。“我们确实预计净利息收入会呈现温和下降的趋势,但坦率地说,资本市场收入、手续费收入会盖过这一点。”

摩根大通、富国银行和花旗将于周五上午拉开财报季序幕,随后是下周一的高盛。摩根士丹利和美国银行在周二公布财报,投资者特别关注后者对其净利息收入趋势的评论,因为此前该行曾表示第二季度将是低谷。

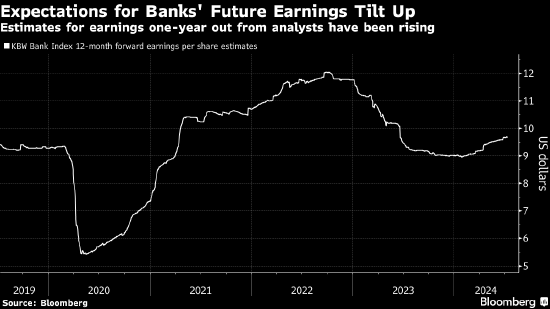

看好银行业的投资者可以从华尔街对未来12个月银行业每股收益的预期中获得信心,因为该预期与去年年中以来一样令人乐观。这种乐观情绪部分源于对美联储最终将会降息的预期,因为降息可以降低存款成本、缓解信贷担忧并提振资本市场。

银行股在2024年的出色表现与去年同期一系列地区性银行倒闭引发市场动荡后的窘况形成鲜明对比。

大型银行的股票表现远好于规模较小、收入来源往往更加单一的对手。摩根大通和高盛的股价都在历史高点附近,而富国银行和其他大行则接近多年高点。

“资产负债表规模越大、银行内部的创收业务越多样化,境况似乎就会越好,” Zacks Investment Management的客户投资组合经理Brian Mulberry表示。

由于除信用卡外的贷款需求仍然低迷,投资者将会渴望了解银行高管对经济前景的看法。

Mulberry表示,对于投资者来说,上个财报季期间这些银行股的关键是银行业对今年余下时间的前景展望,而这种情况可能会持续下去。

投资银行收入将受到重点关注,投资者期待该业务的势头会从去年水平进一步增强。摩根大通曾表示其季度投资银行费用收入可能增长多达30%。花旗集团在上个月举行的投资者活动上评论称该行预计第二季度投行费用收入可能增长50%。