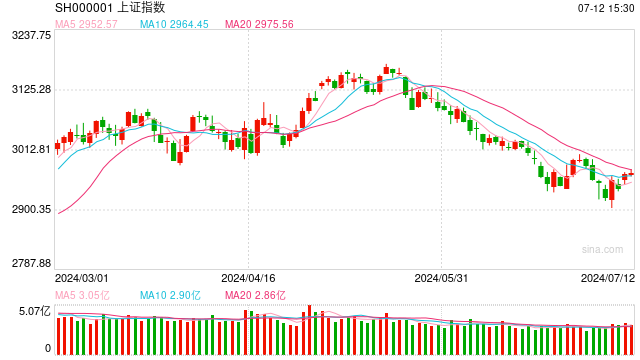

本周A股市场在政策利好频出的推动之下出现了震荡反弹的走势,上证指数逼近3000点整数关口。证监会为切实回应投资者关切,维护市场稳定运行,经充分评估当前市场情况,决定依法批准暂停转融券业务的申请。对于存量转融券合约可以展期,但不得晚于9月30日了结,同时将证券交易所融券保证金比例由不得低于80%上调至100%,私募证券投资基金参与融券的保证金比例由不得低于100%上调至120%,自7月22日起实施,暂停转融券做空,从市场端来看有利于提振市场的信心。目前市场融券余额318亿元,转融券余额296亿元,和年初716亿元相比已经大幅下降。转融券暂停并调高融券保证金率一定程度上有助于市场情绪的提振。

在之前我也积极呼吁采取包括暂停转融券业务以及严格监管量化交易,特别是高频交易的措施,从而减少对于市场短期走势的冲击。现在这两项政策都得以实施,证监会不仅宣布暂停转融券业务,而且对量化交易进行严格监管,从而能够一定程度上减少对于市场的影响。虽然市场的下跌并非完全由于转融券做空以及高频交易引起,但是此举表明了监管层对于股市的呵护态度,有力地提振了投资者的信心。受此提振,大盘出现大幅反弹,逼近3000点整数关口,而前期跌幅较大的白马股领涨。

这次政策的出台对市场来说是场及时雨,我建议国家队能够趁机加大入市力度,增持包括沪深300等大盘指数ETF以及中证500、中证1000等中小盘指数ETF,从而彻底扭转市场的下行走势,形成上行走势。一旦市场形成赚钱效应,将会有力地吸引场外资金入场。市场从来不缺钱,缺少的是信心,一旦市场有了赚钱效应,场外资金入场就会更加活跃,市场成交量较低的局面也会得到有效的改善,而3000点是一个重要的心理关口,建议不仅要托底3000点,而且要进一步向上拉升10%~20%左右,彻底扭转市场下行趋势,形成上行趋势,市场趋势一旦形成,将会形成比较强的财富效应。

资本市场不仅是经济的晴雨表,同时也能够反哺实体经济。想方设法提振股市的表现,产生财富效应将会使得投资者钱包鼓起来,从而能够有效地提振消费,从而提高经济复苏的力度,甚至可以说现在各方努力产生一轮牛市行情,是打破当前经济增长困局的有力手段,也是一条捷径。

从政策面来看,下周,备受瞩目的三中全会即将召开,三中全会有望出台强有力的政策来稳定经济增长,提振投资者的预期,通过深化改革释放活力。展望后市,市场预期最悲观的时候已经过去,下半年稳增长政策有望不断加码,而资本市场改革的红利还在不断释放,所以从中长期来看,当前市场的机会大于风险。投资就是投危机,特别是在市场出现非理性下跌的时候,通过逢低布局一些被错杀的优质股票或者优质基金是获得超额收益的重要途径。

海外市场方面,美国劳工部周四发布的数据显示,6月,美国消费者价格指数CPI同比上涨3.0%,涨幅较上月收窄0.3个百分点。环比意外下降0.1%,增速比上月放缓0.1个百分点。剔除波动较大的食品和能源价格后,核心CPI同比上涨3.3%,涨幅较上月收窄0.1个百分点,创2021年5月以来新低,环比上涨0.1%,比上月收窄0.1个百分点,创今年以来新低。

通胀报告发布之后,市场对于美联储9月份降息的押注正在加大。根据芝加哥商品交易所利率观察工具FedWatch显示,投资者认为美联储在9月议息会议上降息25基点的概率上升至92.7%;预计在12月前至少再降息一次的概率为90.7%;再降息两次的概率升至47.6%。美联储结束加息周期,在9月份大概率会开启首次降息。这对于全球资本市场都会形成比较大的影响,特别是对于非美货币会形成一定的支撑,人民币也有望出现升值,这无疑是有利于吸引外资流入A股和港股的。人民币资产现在被严重低估,一旦有外资的流入将会推动中国资产的价值重估,从而带来一轮价值回归的行情。

相比2022年6月同比增长9.1%的涨幅,目前美国CPI指数已大幅下降,自2023年7月以来,美联储一直将基准联邦基金利率维持在5.25%~5.5%的区间,为2001年来的最高水平。此前,从2022年3月开始,美联储连续11次加息,将基准利率上调至这一区间,至今已经达到一年的时间保持不变。现在美国的通胀有所下降,汽油汽车价格都出现了下降,这为美联储降息提供了坚实的基础,同时也为世界各国央行降息打下了比较良好的基础。中国央行可以有更多的货币政策宽松的空间,通过降息、降准来支持经济复苏。在美国6月CPI意外下滑之后,新兴市场股市出现了普遍反弹的走势,而新兴市场货币也出现了一定的升值。

美联储长期维持较高利率的货币政策基调使一些低利率的货币,比如日元成为华尔街这类套利押注的最爱标的。投资者长期以来纷纷借入日元等极低利率的货币,大举购买美元等高利率货币实现高额套利。日元今年以来大幅走弱,其中美元兑日元走势一度飙升至161.95,这是1986年以来最高点位,引发了有关日本政府即将大举干预外汇市场的猜测情绪,这也是近日日元汇率回升的重要逻辑。再加上美联储降息预期持续升温推动美元走弱,促进外汇交易员们开始解除日元套利仓位。日元在过去一年里一路走低,成为表现最差的十国集团货币,上周,日元跌至1986年以来的最低点,日本当局因此再次发出警告称必要时愿意采取行动支撑日元汇率。美联储货币政策转向对于全球央行以及资本市场都会形成显著影响,我们也密切保持关注。

(作者系前海开源基金首席经济学家、基金经理)