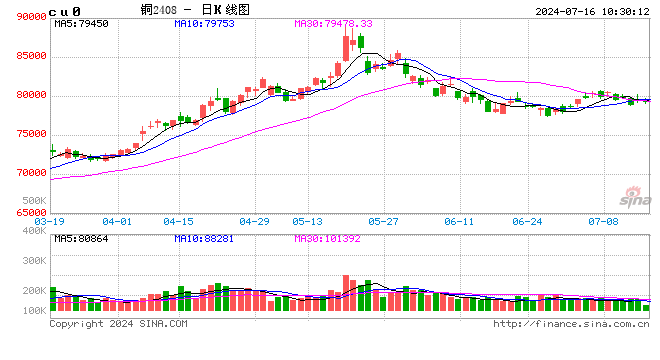

铜:

隔夜LME铜震荡下跌1.1%至9768美元/吨;沪铜主力下跌0.33%至79390元/吨;国内进口窗口再次打开。宏观方面,鲍威尔最新讲话表示经济表现不错,就业进入均衡状态,且通胀取得更多进展,其讲话依然偏鸽派,暗示降息将至,但拒绝透露具体时间,据CME利率观察工具显示,9月降息概率接近100%。国内方面,重要会议召开,市场有一定稳增长政策预期。基本面方面,受“783号文”的影响,江西、安徽、浙江等地再生铜企业开工显著下降,部分线缆订单转移至电解铜杆厂,从而推动了电解铜需求增加,国内电解铜社会库存呈去库趋势。美国突发的意外状况令特朗普胜选概率快速拉升,市场或提前预期并进行特朗普交易,对铜来说或首先关注市场情绪变化,然其主张的贸易保护和关税政策或令铜需求预期受阻,因此难说利好。鉴于这种不确定性,建议短期铜价宜谨慎看待,但也不宜去追空操作。

镍&不锈钢:

隔夜LME镍跌1.03%,沪镍跌0.53%。库存方面,昨日 LME 镍库存增加606吨至99132吨;国内 SHFE 仓单减少113吨至18539吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水上涨25至-100元/吨。不锈钢方面,库存端,上周全国78家样本不锈钢库存环比增加0.4%至103.69万吨,结构上300系累库明显;供给端,国内43家不锈钢厂粗钢排产量7月排产环比下降3%左右至316.55万吨,生产端放缓,主动调节。新能源方面,原材料价格出现小幅下跌,但仍或在成本边界,7月三元前驱体产量预计环比有增,硫酸镍需求好转。综合来看,镍价当前多空交织,镍矿问题导致下方空间有限,而库存和需求等因素导致缺乏向上驱动。

氧化铝&电解铝:

隔夜氧化铝震荡偏强,隔夜AO2408收于3723元/吨,涨幅0.03%,持仓增仓5314手至9.2万手。沪铝震荡偏弱,隔夜AL2408收于19955元/吨,跌幅0.45%。持仓增仓5199手至20.9万手。现货方面,SMM氧化铝综合价格小幅上涨至3904元/吨。铝锭现货贴水转至升水10元/吨,佛山A00报价涨至19850元/吨,对无锡A00报贴水190元/吨,下游铝棒加工费河南南昌无锡持稳,新疆临沂广东下调30元/吨,包头上调20元/吨,铝杆1A60上调50元/吨,6/8系加工费上调33元/吨;铝合金ADC12及A380持稳,A356及ZLD102/104上调50元/吨。氧化铝维持供需双增格局,长单交付及仓单积累,助力贸易流动增加和现货升水走扩。但几内亚矿石出港量下滑,内矿复产不佳,盘面后续仍有支撑,可延续逢低做多思路。关注印尼解矿时间对于25合约压制。电解铝需求进一步走弱特征明显,临近换月期现货贴水有所收窄,但货源充足下铝锭库存累至三年同期高位,基本面仍缺乏足够支撑力,铝价存在向下压力。关注本周召开的二十届三中全会,能否为市场带来新的指导。

锡:

沪锡主力跌0.70%,报272670元/吨,锡期货仓单14813吨,较前一日增加41吨。LME锡跌1.65%,报33015美元/吨,锡库存4440吨,持平。现货市场,对2408,云锡升水200-300元/吨,云字贴水100-200元/吨,小牌贴水300-500元/吨。价差方面,08-09价差-640元/吨,09-10价差-500元/吨,沪伦比8.26。7/15印尼JFX成交量325吨,7/12印尼ICDX成交量75吨,7月两大交易所累计成交量1,925吨。印尼锡锭出口虽然没有完全恢复,但边际上出口量逐步增加,缅甸矿也因上月选厂库存出清增加,供应端驱动有所走弱,而需求端因光伏组件排产减少尚未有明显的好转。LME 0-3 premium快速转为贴水,海外虽08合约多头集中度仍高,但因仓单更为集中,逼升水难度加大。短期来看,内外推动均转弱,价格震荡为主。

锌:

截至本周一(7月15日),SMM七地锌锭库存总量为19.75万吨,较7月8日减少0.24万吨,较7月11日减少0.32万吨。沪锌主力涨0.64%,报24405元/吨,锌期货仓单81310吨,较前一日减少139吨。LME锌涨0.10%,报2952.0美元/吨,锌库存247475吨,减少3650吨。现货市场,上海0#锌对2408合约贴水50元/吨,对均价贴水0-5元/吨;广东0#锌对沪锌2408合约贴水40-50元/吨,粤市较沪市升水10元/吨;天津0#锌对2408合约报贴水40-50元/吨附近,津市较沪市升水10元/吨。价差方面,08-09价差-45元/吨,09-10价差+5元/吨,沪伦比8.27。虽然冶炼亏损已经传导至冶炼企业集中检修,但供应减少目前尚未看到有效去库,主因下游需求淡季开工率较低加之终端订单疲软等因素导致。后续若低产量不能带动国内锌库存去化,预计锌价震荡偏弱,国内月差则维持当前水平,内外比价同样上行驱动有限。

工业硅:

15日工业硅震荡偏弱,主力2409收于10505元/吨,日内跌幅3.54%,持仓增仓1765手至25.6万手。现货继续企稳,百川参考价12532元/吨,较上一交易日下调95元/吨。其中#553各地价格区间回落至11700-12650元/吨,#421价格区间回落至13000-13550元/吨。最低交割品为#421价格降至11250元/吨,现货升水扩至750元/吨。行情持续向下,低品位硅需求走弱,西北部分硅厂开始减产转向生产硅铁,西南硅厂大多进入卖出套保,不断压制盘面到11000下方,仓单充盈下对厂库去化助力转弱。目前硅厂频繁操作影响有限、价格主导权仍在下游手中,在后市悲观情绪左右下,硅价维持在成本底部震荡节奏。关注西北大厂后续是否有减产动作,以及下游抄底价位。

碳酸锂:

昨日碳酸锂期货2411合约跌4.04%至87950元/吨。现货价格方面,电池级碳酸锂平均价下跌300元/吨至8.95万元/吨,工业级碳酸锂平均价下跌350元/吨至8.45万元/吨,电池级氢氧化锂平均价下跌100元/吨至8.21万元/吨,基差1500元/吨。仓单方面,昨日仓单减少407吨至29,346吨。消息面,澳矿商Liontown Resources发布公告,宣布已与中矿资源达成了短期锂辉石精矿的承购协议:Liontown Resources将从9月30日之前开始向中矿资源提供锂辉石精矿,为期10个月,将供应总计100000干吨的锂辉石,其定价方式将基于电池级碳酸锂的市场价格而进行公式计算。供应端,随着新增项目投产,尽管国内部分企业停产检修,但总量依旧环比增加,进口方面,智利锂盐出口至中国环比小幅减少,但仍然维持较大体量。需求端,7月三元材料产量预计环比增加,磷酸铁锂、钴酸锂、锰酸锂产量预计环比减少,轧差后总需求量环比下降。库存端,锂盐库存延续累库,碳酸锂周度库存结构上,上游增幅相对明显,下游及其他环节小幅增加。综合来看,过剩和淡季压力下,产量的边际减少和需求的结构性回暖难以形成较强的向上动力,但继续向下的空间也较为有限,追空风险较大,价格低位建议关注下游补库动作和补库力度。