今日,A股低开高走,上证50、沪深300均连续第7日上涨,深证成指收复8900点整数关口。两市成交小幅萎缩至6765亿元。

盘面上,汽车芯片、半导体、运输设备、军工信息化等板块涨幅居前,房地产、黄金、石油、纺织服饰等板块跌幅居前。

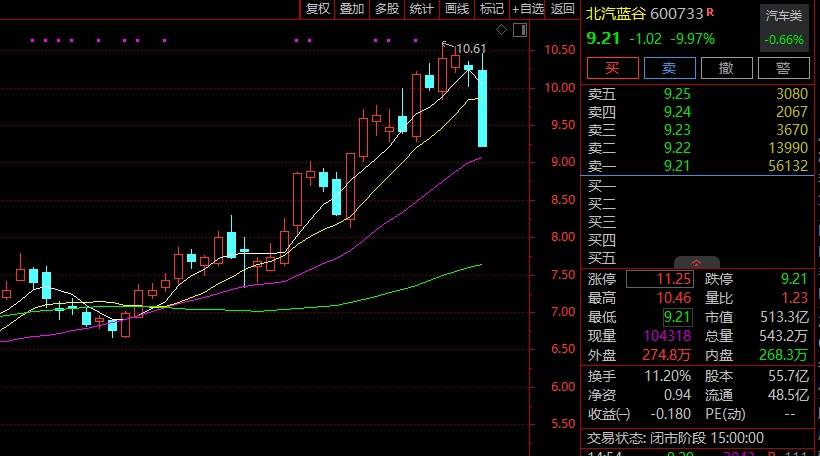

汽车整车板块尾盘放量跳水,由涨转跌。北汽蓝谷(600733)临近收盘突然闪崩跌停,江淮汽车(600418)、中通客车(000957)、东风汽车(600006)、赛力斯等均放量走弱。

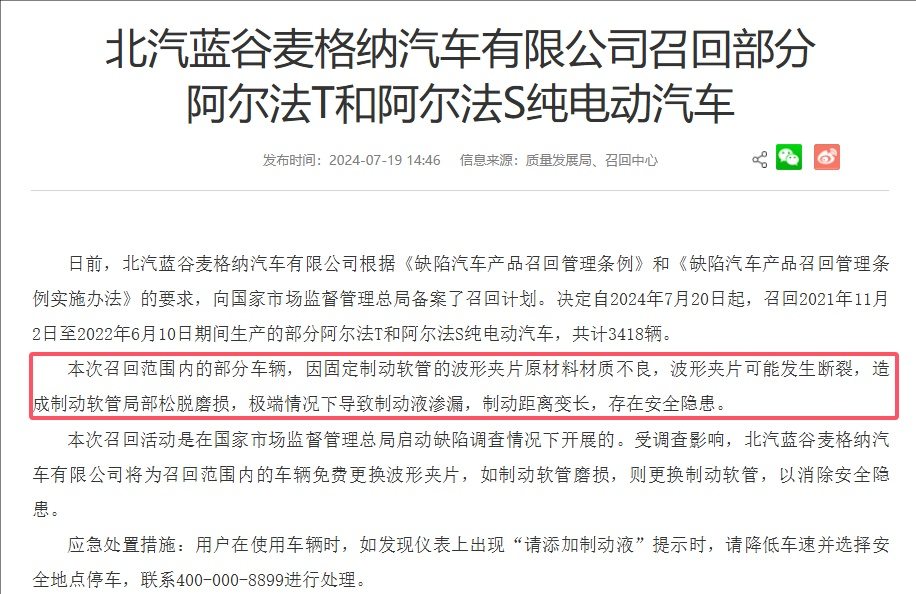

消息面上,北汽蓝谷麦格纳汽车有限公司日前向国家市场监督管理总局备案了召回计划。决定自2024年7月20日起,召回2021年11月2日至2022年6月10日期间生产的部分阿尔法T和阿尔法S纯电动汽车,共计3418辆。

本次召回范围内的部分车辆,因固定制动软管的波形夹片原材料材质不良,波形夹片可能发生断裂,造成制动软管局部松脱磨损,极端情况下导致制动液渗漏,制动距离变长,存在安全隐患。

本次召回活动是在国家市场监督管理总局启动缺陷调查情况下开展的。

受调查影响,北汽蓝谷麦格纳汽车有限公司将为召回范围内的车辆免费更换波形夹片,如制动软管磨损,则更换制动软管,以消除安全隐患。

万得实时监测数据显示,电子行业今日获得逾68亿元的主力资金净流入,计算机获得近30亿元的净流入,食品饮料获得近23亿元净流入,非银金融、电力设备、国防军工等也均获得超10亿元净流入。银行、房地产、石油石化等主力资金净流出超亿元。

展望后市,国信证券(002736)预计,未来陆续出台的各类政策文件将进一步培养和推动新质生产力的发展,在一系列支持性政策的催化下,新质生产力有望成为未来投资主线。经济发展的着力点从数量到质量变迁,推动高质量发展、加快建设现代化产业体系、推进新型工业化是市场发展到当前阶段的必然要求。关注战略新兴产业(新能源、新材料)、未来产业(人工智能、机器人(300024))等投资机会。

开源证券认为,国内政策的进一步积极化有利于市场风险偏好回暖,叠加下半年中美利差改善,A股结构性机会将更为丰富。就布局方向而言,在坚守红利底仓的基础上,继续推荐性价比大幅提升的白马消费“食品饮料和医药”+新崛起的独立景气周期“半导体和养殖”的左侧组合。

热点方面,芯片产业全线走强,汽车芯片方向领涨,板块指数放量大涨4.64%。裕太微、雅创电子、佳缘科技等多股20%涨停,国芯科技、华培动力(603121)、纳芯微、士兰微(600460)等逾10股涨停或涨超10%。

存储芯片、MCU芯片、第三代半导体、光刻机等板块也强势上攻。上海贝岭(600171)、大港股份(002077)、东方中科(002819)、至正股份(603991)等批量涨停。

ETF涨幅前10位的基金均与芯片相关,其中集成电路ETF、科创芯片ETF均放量涨超3%,半导体ETF、芯片ETF基金、芯片龙头ETF等均涨超2%。

消息面,日前,美国国务卿布林肯在华盛顿举行的美洲经济繁荣伙伴关系部长级会议上,宣布启动“西半球半导体计划”,意图对中国的半导体产业造成更大的冲击和挑战。

中国外交部发言人林剑对此表示,不断加码对华芯片出口管制,不利于任何一方,中方对此一贯坚决反对。希望相关国家明辨是非,坚决抵制胁迫,共同维护公平、开放的国际经贸秩序,真正维护自身的长远利益。

近年来,在国家政策不断扶持下,我国芯片产业快速发展。国际半导体产业协会预计,2024年中国晶圆产能增长率高达13%,居全球首位。国际半导体产业协会指出,在政府和其他激励措施推动下,预期中国将扩大在全球半导体产能中的占比,全年新投产18座新晶圆厂,每月产能将从760万片增长至860万片。

平安证券表示,国产替代将成为我国半导体市场长期的主旋律,长期来看半导体等核心技术的国产化需求凸显,国内产业链企业有意提升国产化率,给国内半导体企业更多机会,建议关注国产化设备及材料导入带来的机会。