相关统计工作只会影响统计数据的精度,却不会影响国际收支口径的货物贸易差额,也就不会影响外需对经济增长的拉动作用。

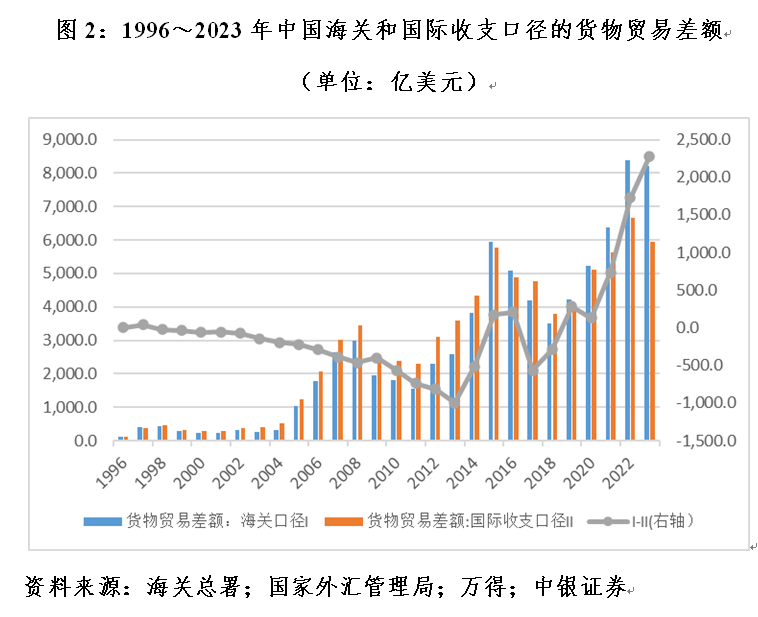

据海关统计,2023年,我国进出口顺差8221亿美元。而据国家外汇管理局统计,同期国际收支口径货物贸易顺差5939亿美元,较海关口径少了2282亿美元,为史上负缺口最大。这引起了市场各种解读。笔者拟在此做三点澄清。

有数据以来两个口径的货物贸易差额从未相同过

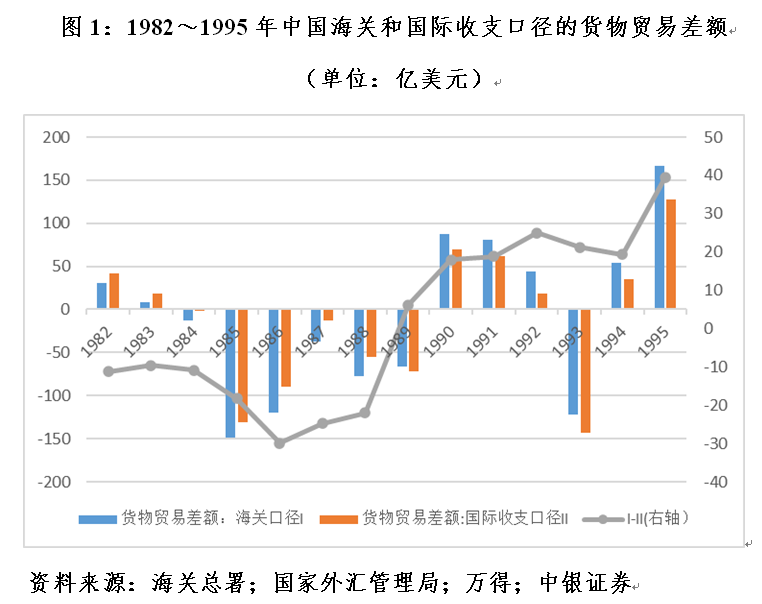

我国于1981年开始国际收支统计工作,1982年起正式依照国际货币基金组织(IMF)《国际收支手册(第四版)》按年编制国际收支平衡表,并于1985年首次发布1982~1984年国际收支概览表。彼时,采取的是部门超级汇总的数据采集办法,统计数据质量较为粗糙,导致国际收支与海关口径的货物贸易差额背离较大。1982~1995年,两个口径的差额之比平均为85.8%,中位数为76.6%,最小数为14.1%,最大数为215.2%。其中,1982~1988年,国际收支口径差额大于海关口径;1989~1995年,国际收支口径差额小于海关口径。两个口径差额最接近的年份为1989年,分别为逆差72亿和66亿美元,相差6亿美元(见图1)。

我国自1996年初起正式实施国际收支统计申报制度,并按《国际收支手册(第五版)》编制国际收支平衡表,从2015年起按《国际收支手册(第六版)》编制。实施国际收支统计申报办法后,我国对货物贸易的国际收支数据主要通过银行间接申报逐笔采集(银行代客涉外收付款统计为其副产品),统计数据质量大大提高。

即便如此,两个口径数据还是存在缺口。1996~2023年,国际收支口径差额与海关口径之比平均为114.2%,中位数为114.2%,最小数为72.4%,最大数为160.1%。其中,1996、1997、2015、2016、2019~2023年总计9个年份(约占32.1%),国际收支口径差额小于海关口径;其他19个年份(约占67.9%),国际收支口径差额大于海关口径。两个口径差额最接近的年份为1996年,分别为顺差121.5亿和122.2亿美元,相差不到1亿美元(见图2)。

由上可见,1995年之前,是国际收支口径差额总体上小于海关口径;1996年之后,是国际收支口径差额总体上大于海关口径。这是近年来两个口径的负缺口扩大引起各方关注的主要原因。

两个口径的货物贸易差额不等缘于统计口径的不同

外汇局国际收支分析小组从2005年开始按半年度发布《中国国际收支报告》。为便于市场更好理解国际收支统计数据,自《2012年上半年中国国际收支报告》起,都会在第一章“国际收支概况”第一节“国际收支主要状况”用脚注列示国际收支统计与其他统计口径的差异。迄今为止,《报告》对国际收支与海关口径的货物贸易统计口径差异共有三种描述。

《2014年中国国际收支报告》之前,描述两个统计口径的差异主要有二:一是海关统计的到岸价进口额按5%减去其中的运输和保险费用后计为国际收支口径的进口;二是国际收支口径还包括货物修理、运输工具在港口购买的货物以及抓获的进出口走私,并分别在进出口中扣除了退货。也就是说,1996年以来、2014年之前,国际收支口径的货物贸易顺差大于海关口径,主要是因为要对海关进口额做一定比例扣减,而海关统计的离岸价出口额不用做类似调整。

《2015年上半年中国国际收支报告》第一次对国际收支口径的货物贸易统计进行了调整,描述其与海关口径的差异主要有四:一是国际收支中的货物只记录所有权发生了转移的货物,所有权未发生转移的货物不纳入货物统计,而纳入服务贸易统计;二是国际收支统计要求进出口货值均按离岸价格记录,海关出口货值为离岸价格,但进口货值为到岸价格,因此国际收支统计从海关进口货值中调出国际运保费支出,并纳入服务贸易统计;三是补充部分进出口退运等数据;四是补充了海关未统计的转手买卖下的货物净出口数据。

中间两项与之前的口径相近,首尾两项为新增口径,对我国货物贸易顺差净影响的方向并不确定:来料加工企业的待加工材料入关和加工成品出关时,海关均按进出境的材料或成品货物全值统计,货权从入境到出境均属于境外,不计入国际收支货物贸易统计,国际收支仅统计加工企业收取的加工服务费,这将调减国际收支口径的货物贸易顺差,增加服务贸易顺差;离岸转手买卖中货物购买和转售发生时货物均在境外,由于货物不进出我国关境,无需海关报关,未计入海关进出口统计,但货权前后变化了两次,计入国际收支货物贸易统计,这既可能调减也可能调增国际收支口径的货物贸易顺差。

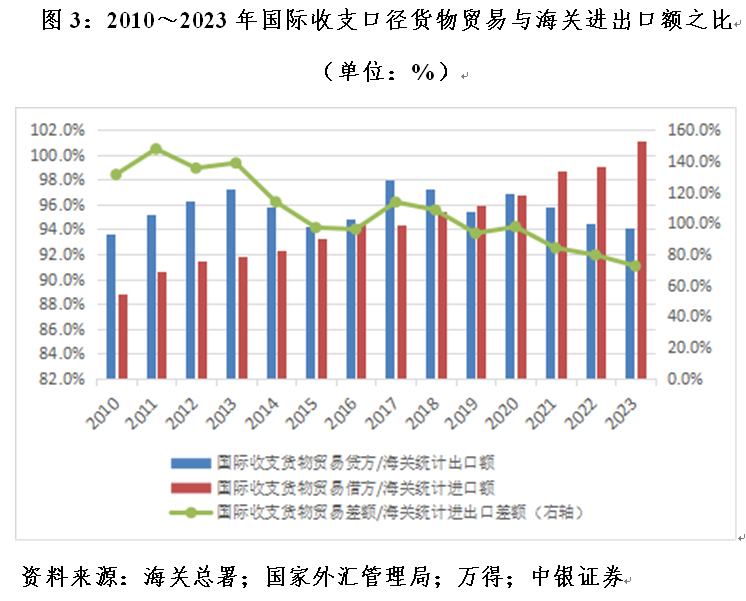

这次调整初步将所有权转移和跨境转移的统计口径差异问题纳入了视野。2015年,国际收支口径货物贸易借方(进口额)与海关口径进口额之比为93.3%,同比跳升了1.0个百分点;国际收支口径货物贸易贷方(出口额)与海关口径出口额之比为94.3%,下降1.5个百分点;国际收支口径货物贸易顺差与海关口径进出口顺差之比为97.0%,骤降16.6个百分点,为1996年以来首次小于海关口径顺差(见图3)。

《2022年上半年中国国际收支报告》专栏1“国际收支货物贸易统计积极适应跨国公司‘无厂制造’模式”和《2022年中国国际收支报告》专栏3“国际收支口径货物贸易与海关进出口的差异”连续两期,专门介绍了第二次国际收支口径货物贸易统计的调整。根据《2023年中国国际收支报告》的最新描述,两个口径的主要统计差异有二:一是国际收支统计反映货物所有权转移,海关统计反映货物跨境移动,例如,境内代工的“跨国公司无厂制造”货物贸易、离岸转手买卖等所有权发生转移但商品不跨境的货物进出口仅在国际收支货物贸易统计中体现;而来料加工或出料加工贸易等所有权未发生转移但商品跨境的货物进出口,仅在海关统计中体现,相关加工服务则在国际收支服务贸易统计中体现;二是国际收支统计要求进出口货值均按离岸价格记录,需将货值中包含的国际运保费剥离后纳入服务贸易统计,而海关出口货值为离岸价格,但进口货值为到岸价格。

最新版本较上一版本大为简化,重点突出了货物所有权转移与跨境转移之别的统计影响。据前述专栏介绍,为充分利用我国作为“制造大国”和“消费大国”的双重地位,跨国公司委托我国企业制造生产货物后,直接在我国境内销售,即货物未发生跨境移动但货权已完成多次跨国转让,贴牌后产品零售价远高于我国制造企业的出厂价。上述交易不计入海关进出口统计,但计入国际收支货物贸易统计。专栏直言,在我国贸易业态快速发展、监管方式改革等背景下,货物跨境移动和货物所有权转移相分离的情况更为常见,成为我国两个口径的货物贸易统计口径差异的首要因素。

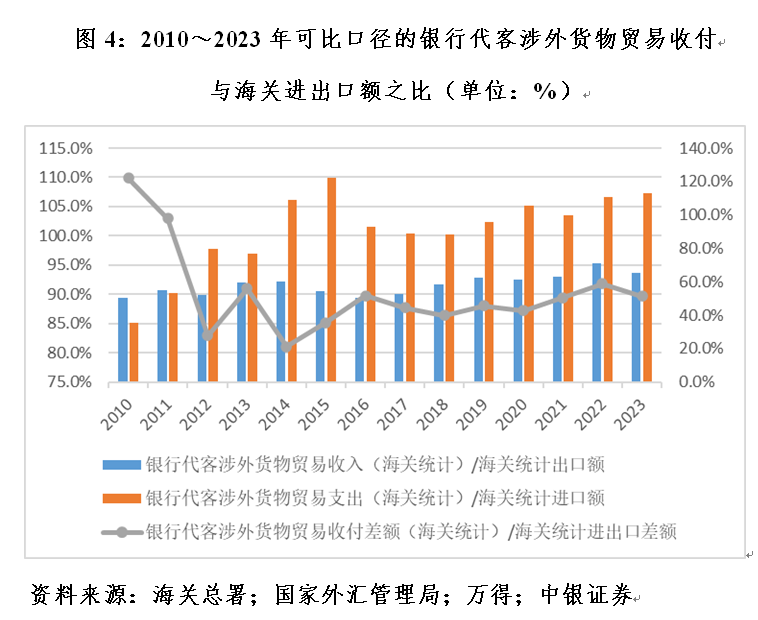

事实上,2014年以来,银行代客涉外货物贸易支出持续大于海关统计的进口额。即使2020和2021年人民币汇率连涨两年,同期二者之比依然分别为105.2%和103.5%,高于2015~2019年均值102.9%(见图4)。从这个意义上讲,若能按最新口径对国际收支货物贸易统计数据尽可能往前追溯调整,那么,两个口径的缺口变化可能不会过于突兀。但现在看来,可能仅往前追溯调整了一年至2021年。

2021年,国际收支口径货物贸易借方与海关口径进口额之比为98.7%,同比跳升了2.0个百分点,2022和2023年进一步升至99.1%和101.1%;国际收支口径货物贸易贷方与海关口径出口额之比为95.8%,下降1.1个百分点,2022和2023年进一步降至94.4%和94.1%;国际收支口径货物贸易顺差与海关口径进出口顺差之比为83.9%,骤降13.6个百分点,2022和2023年进一步降至79.4%和72.2%(见图3)。我国每年外贸进口和出口额均有两三万亿美元,前述比例每变化一个百分点都将带来两三百亿美元的变动,两个口径的差额背离扩大乃情理之中。

《2023年中国国际收支报告》专栏3明确指出,因与国民经济核算原则一致,国际收支口径货物贸易被直接用于国内生产总值(GDP)支出法核算。可见,我国没有主观意愿人为压低国际收支口径货物贸易顺差,因为这会相应减少支出法核算的外需贡献(即国际货物和服务贸易差额合计),不利于当前稳增长,而压降净误差与遗漏负值更多是一个技术问题。只是过去国际收支是季度数据,时滞性较长,尽管早已从2015年起按月公布国际收支口径货物贸易统计数据,季度和年度数据也是据此调整,但各界对高频的月度海关进出口数据早已先入为主,等到低频的国际收支数据发布时才惊觉两个口径的数值相差甚远。

进出口收付款行为无关国际收支口径货物贸易差额

对于近年来中国国际收支口径的货物贸易顺差持续小于海关进出口顺差,市场还猜测与同期汇率贬值预期可能引发的出口少收汇(如出口推迟收汇)、进口多付汇(进口提前付汇)有关。然而,历史地看,两个口径的差额背离与汇率升贬值无必然联系。如1996和1997年、2020和2021年,国际收支口径的货物贸易顺差小于海关口径,并非正值中国面临资本外流、汇率贬值之时。再如1998~2001年(亚洲金融危机时期),中国面临资本外流、汇率贬值压力时,也没有影响同期国际收支口径的货物贸易顺差大于海关口径(见图2)。

现实中,资金流与货物流相匹配是偶然、不匹配是必然。国际收支平衡表采取权责发生制的编制原则,只要发生货物所有权的转移,国际收支货物贸易借贷方就要统计。与货物贸易有关的收付款(资金流)往往与货物所有权转移(货物流)不同步,这时就要按照“有借必有贷、借贷必相等”的复式记账原则进行记录。

以出口为例。境内企业发生货物所有权对外跨境转移后,记为国际收支经常项下货物贸易贷方(正值)。对应出口收款的不同情形,国际收支统计在资本项下有不同的负值记录方式。一种情形是,企业在报告期内出口未收款:如果是出口延期收款,记为其他投资项下贸易信贷资产方发生净额增加;如果是经批准存放境外,记为其他投资项下货币和存款资产方发生净额增加;如果是私自存放境外,影响净误差与遗漏净额负值(这个数值不是统计而是轧差数据)。

另一种情形是,企业在报告期内出口收到外汇并汇回:不论其是保留外汇存放境内银行或者结汇成人民币,都记为证券投资项下债券投资或其他投资项下货币和存款资产方发生净额增加,其中,企业保留出口外汇收入反映为银行代客户对外资产运用,企业结汇给银行反映为银行自身对外资产运用;如果银行将企业出口结汇转卖给央行,记为储备资产项下外汇储备负值,反映为央行对外资产运用。如果报告期内企业出口以人民币收款并汇回,则记为证券投资项下债券投资或其他投资项下货币和存款负债方发生净额(正值)减少,反映银行相应减少了对外人民币负债。如果是直接支付进口,记为货物贸易借方(负值)。

为简化问题,本文未涉及当期出口预收货款和出口延期收款到账的国际收支统计处理。此外,与进口有关的国际收支统计处理则正好相反。

综上,资金流与货物流的不匹配只会影响国际收支和外汇收支的总体平衡状况,进而影响人民币汇率走势。相关统计工作只会影响统计数据的精度,却不会影响国际收支口径的货物贸易差额,也就不会影响外需对经济增长的拉动作用。

(作者系中银证券全球首席经济学家)