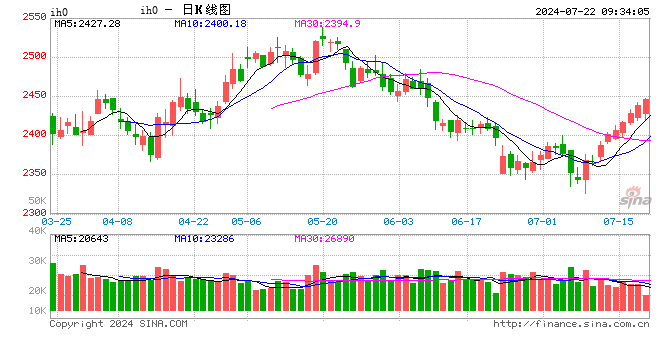

股指:市场情绪偏低,长期持有远月股指期货性价比凸显

1、股指期货上周再次出现明显分化,Wind全A周度上涨0.33%,日均成交额6640亿元。在“特朗普交易”的背景下,食品饮料、电力设备等前期相对弱势板块回升明显,带动大盘指数上涨。中证1000指数下跌1.16%,中证500指数下跌0.96%,沪深300指数上涨1.92% ,上证50指数上涨1.83%。

2、经济基本面当前处于周期底部,权益市场在全社会各部门债务去杠杆阶段表现相对偏弱,资金面情绪偏低,过去一周融资净流出约168亿元,其中净流出非银、医药、食品饮料各约20亿元;北向净流出约195亿元,其中净流出银行、汽车各超30亿元;ETF市场再次出现沪深300ETF的放量申购。

3、市场回暖的两个重要前提,即景气度和政策预期,目前还在寻找之中。景气度可能突围的方向在于新能源、出海等题材,而政策偏向的领域主要是高质量发展。

4、债务周期去杠杆的过程可能长于市场预期,重要的判断指标是经济的名义增速是否高于名义利率,使得社会重新进入扩张周期。在此之前,权益市场使用现金流估值的逻辑可能不断得到自我强化。在这一背景下,股指期货多头赚取贴水收益性价比较高。

国债:逆回购大幅净投放呵护资金面,国债收益率小幅下行

1、债市表现:本周央行逆回购大幅净投放呵护资金面,同时二季度GDP同比4.7%低于一季度,6月经济数据显示生产端维持韧性、需求不足问题仍然延续,国债收益率整体小幅下行。二年期国债收益率周环比下行1.4BP至1.61%,十年期国债收益率上行0.1BP至2.26%,三十年期国债收益率下行0.8BP至2.48%。国债期货偏强震荡,截止7月19日收盘,TS2409、TF2409、T2409、TL2309周环比变动分别为0.06%、0.15%、0.2%、0.19%。美债方面,本周美债收益率窄幅波动,截至7月05日收盘,10年期美债收益率周环比上行7BP至4.25%,2年期美债上行BP至4.49%,10-2年利差-24BP。10年期中美利差-199BP,倒挂幅度周环比扩大9BP。

2、政策动态:7月15日央行开展1000亿元1年期MLF操作,中标利率维持在2.5%不变,本月有1030亿元MLF到期,因此本月MLF操作小幅净回笼30亿元。7月MLF操作微幅缩量平价续作符合市场预期。从量的方面来看,当前MLF利率和存单利率倒挂,当前1年期股份行同业存单利率在2.1%左右,明显低于2.5%的MLF利率,因此市场有更低融资成本渠道的情况下对MLF续作的需求较低。从价的方面来看,当前仍面临稳息差、稳汇率的内外双重约束,保持MLF利率不变同样符合市场预期。本周因面临税期扰动,央行在公开市场上进行了11830亿元逆回购和1000亿元MLF操作,同时有100亿元逆回购和1030亿元MLF到期,净投放量达到11700亿元。下周有11830亿元逆回购到期。资金利率来看,R001、R007、DR001、DR007分别较上周五变动+19.2、+6.62、+18.9、+6.4BP至1.91%、1.9%、1.86%、1.86%。

3、债券供给:本周政府债发行1980亿元,净发行1176亿元。其中国债净发行850亿元,地方债净发行326亿元。发行计划显示,下周政府债发行4878亿元,净发行28亿元,其中国债净发行-1112亿元,地方债净发1140亿元。本周新增专项债316亿元,全年累计发行15737亿元,发行进度40.4%,下周计划发行1059亿元。

4、策略观点:本周资金面受到税期影响偏紧,资金利率全线上行,隔夜资金上行幅度大于七天期,DR001与DR007利率出现倒挂,表明在央行大幅逆回购投放呵护下,短期资金面偏紧的同时市场对未来资金面宽松的预期不变。6月经济数据显示基本面延续此前态势,债券市场重新回到窄幅波动状态。

宏观:二十届三中全会召开

实体经济:天气方面华北降雨减少,其他区域则面临高温和多雨影响,投资行业整体需求维持偏弱,黑色库存小幅下降,表需回落;水泥磨机开工负荷有所上升,沥青出货量平稳。消费方面,暑期出行高峰延续,一线城市地铁客运量上升,拥堵延时指数回落。商品房销售面积回落,乘用车销量保持平稳。

重要政策:二十届中央委员会第三次全体会议公报发布,从关键词出现的频率来看,“发展”和“安全”两个关键词出现的频率大幅增加。会议主题是“进一步全面深化改革、推进中国式现代化”,会议强调“到二