来源:中粮期货研究中心

关于欧线运费在旺季将逐步筑顶、涨势相比之前趋缓的逻辑在之前的报告中已有多次叙述,在此不再赘述。目前的重点就在于EC2408的合理估值会落在怎样的位置。

先来看现货即期市场,7月欧线运费表现符合旺季预期。7月上半月欧线均价水平为5429/9007、7月下半月均价水平为5607/9058,且7月15日和22日的SCFIS欧线读数均超出6000充分说明了7月货量对价格的强支撑以及高运费($9000+/FEU)的成交较为乐观。实际上,无论是从供需基本面走势还是船公司已公布的8月订舱价来看,8月欧线运费处于高位很可能也是没有问题的。8月上半月,MSK报价5881/8494,MSC报价5545/8540(7月末5740/8840),COSCO报价5525/9225,EMC报价5885/9020,从中我们可以得知8月上半月欧线运费水平大致在5623/8967,保守估算其对应指数约为5790。

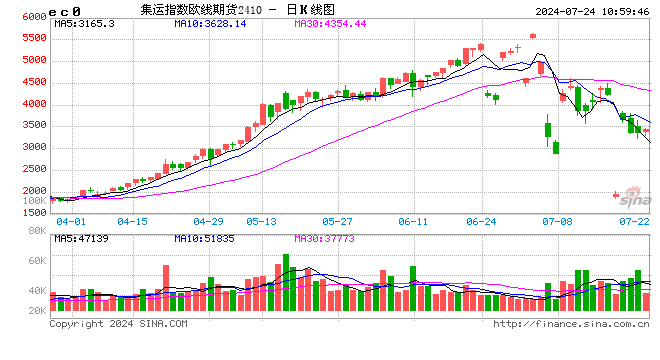

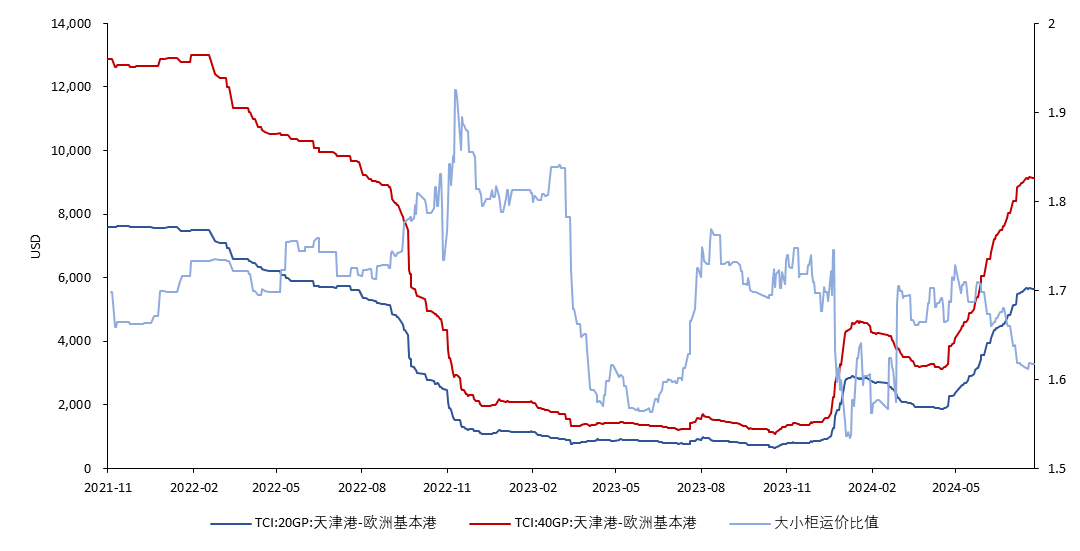

另一方面,从北方集装箱运价指数的走势来看(图1),其表示的欧线运费不仅整体水平高于SCFI,而且呈现着向上筑顶的走势,指示进入8月后的运费很可能在高位震荡。由于从天津港出发的货物货值相对较高,若TCI出现明显的拐头(因为TCI是日度数据,相比于SCFI有更早的指示性),则可能预示着欧线整体运费真正开始进入下行通道之中。

因此,在基本面存在较强支撑且船公司报价依旧坚挺在这个位置的基础上,期货盘面很可能出现了过度反应造成了夸张的贴水和错误定价,EC2408的估值至少站在5800之上。

图1:TCI

数据来源:iFinD, 中粮期货研究院

二

EC2410的估值

EC2410的估值重点要关注两个方面:第一是10月的基本面情况,第二是船公司对运价的掌控能力。

首先来看基本面的情况,报告《航运:集运欧线运价2024年的波动节奏》根据当时已有的数据估算得到因红海危机造成的运力缺口将在进入下半年后被弥补,运力逐步走向宽松,但7-8月运费仍会因货量充足而处于高位,10月运费会在供需宽松环境下回落并达到全年最低位置。随着时间推移,船公司在延迟其新船的交付时间,因此对上述运力弥补估算作如下更正,仅供参考:假设船速17节,绕行总距离6550海里的情况下,绕行产生的增加时间约2-3周,即每条航线上应该增投的船平均约为2-3艘。三大航运联盟从远东去往北欧一共有16条航线,平均运力约17000TEU,则运力缺口约为81.6万TEU。2024年1-7月约有42.2万TEU的运力交付至欧线,而根据交付计划,最终缺口很可能要在第四季度(10月甚至更晚)才能最终补齐——当然这里忽略了闲置船舶以及其他航线调配船舶的运力补充以及港口拥堵对运力缺口的扩大化的影响。

因此,10月虽然是传统淡季,运力也相对宽松了很多,但运力缺口对运费产生的影响很可能比预期的还要更大一些。

另一方面,站在船公司的角度,最佳策略就是尽可能让旺季运费维持高位,这样可以提升淡季运费的水平而不至于一落千丈。因此,对EC2410估值最好的锚定就是EC2408。根据对从2010-2023年的SCFI欧线月度均值数据,10月运费平均比8月运费低24%左右(2020-2022年数据除外);基于上文对EC2408估值至少5800的估算之下,目前对EC2410的相对合理估值在4408左右。进入7月后,EC2410相对于EC2408的贴水在“运价高位回落”的交易主线之下突然扩大,由10%-20%的区间水平迅速扩大到40%-60%,令人不得不怀疑如此贴水定价的合理性。

综上所述,无论是从基本面还是船公司的定价策略上来说,10月的运费或许不像期货市场这样产生如此悲观的定价,

作者简介

塔林夫

中粮期货研究院研究员

交易咨询资格证号:Z0018829