来源:北京商报

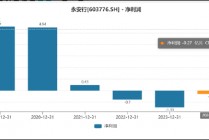

近期,高股息资产备受追捧,热门个股在二级市场甚至走出了快牛走势,有很大原因是避险资产抱团所致。高股息资产普遍都是绩优股且带一定权重指数,这些个股最佳的走势是慢牛,即便有业绩支撑,短期的快牛也有一定的风险,如果出现集体回调,可能对指数造成较大波动,相关风险需要警惕。

高股息资产受到市场狂热追捧,股价屡创新高,这是价值投资理念深入人心的具体表现。不过,部分高股息资产年内累计涨幅已经高达50%以上,上涨的速度明显偏快,脱离了慢牛的走势,更像是快牛。高股息资产虽然安全边际很高,但股价短期内的过快上涨同样存在一定的投资风险。

高股息资产的上涨,除了避险情绪以外,更多的是绩优股的价值回归,符合中特估的行情特点。但是如果股价短期涨幅过快过大,可能会引发长线资金退场,毕竟股票的投资价值和股价成反比,如果股价上涨太多,市盈率也会跟着上涨,股息率下降,价值投资者也有抛售股票的可能。

高股息率的股票股价上涨慢牛为宜。每年上涨的绝对金额不能超过股息太多,超过的部分都会用来降低股票的股息率,需要上市公司的业绩增长进行抵销,如果业绩的增长无法抵销掉多涨出的股价,那么就会引发市盈率的上升。如果市盈率上升太快,一家高股息率公司的投资价值可能会变得和普通股票一样,就有可能引发长线持股资金卖出股票,进而引发股价回调。因此,高股息股票的股价上涨也需要时间进行消化,太快速度、太高幅度的股价上涨,同样会引发股价的调整,投资者一样有短期被套的风险。

对于高股息股票来说,最好的走势是稳中有涨。当然,高股息率股票的核心还是要维持较高的股息收益率,但是对于股息收益率也要辩证看待。例如,在5%的利率水平时,上市公司20倍的市盈率是合适的,高股息率的股票20倍市盈率就能吸引长线资金买入并持有。但是如果利率降为4%,那么25倍市盈率同样合适;如果利率为3%,33倍市盈率合适;如果利率降为2%,那么50倍市盈率也可以接受。即因为利率下降引发的高股息率股价上涨是健康的,但如果股价涨幅超出了利率下行的幅度,也会引发股价调整的风险。这就要求投资者理性辩证地评价高股息率股票的股价高低。总体来说,这些股票的慢牛走势比快牛更好。

当然,使用市盈率衡量的上市公司主要以业绩稳定的现金奶牛类公司为主,如果公司的业绩保持高速增长状态,那么投资者也需要考虑未来若干年的业绩成长性,即现在每股收益0.2元并不能说明五年后的业绩也是0.2元,对于这样的高成长性公司来说,投资者还需要更加具有前瞻性地评估其投资价值。

北京商报评论员 周科竞