转自:金十数据

就在债券交易员越来越确信通胀最终将得到控制之际,一群投资者正在悄悄建立防范未来价格飙升风险的措施。

一些基金经理正在积累头寸,以便在出现通胀冲击时缓冲固定收益回报。华尔街的策略师也建议利用市场对冲未来通胀将下降的预测,以廉价的成本建立保护头寸。

这并非一个共识交易。毕竟,越来越多的数据(包括美国和英国的良性通胀数据)表明,在全球央行多年的货币紧缩政策之后,价格压力正在缓解,经济衰退已取代通胀成为主要担忧,降息已成定局。这一充满希望的消息使基准债券收益率大幅走低。但也有人认为,市场也许走得太远了。

摩根大通资产管理公司多元资产策略主管约翰-比尔顿(John Bilton)说:“在目前的收益率水平上,我们认为对经济衰退的担忧已经过度,通胀风险可能被低估了。”比尔顿说,鉴于“有一些力量可能会推高通胀”,他对利率风险敞口保持“大体中性”的立场。

虽然通胀已经从新冠疫情的高点明显放缓,但下降的道路却崎岖不平,而且一些地区的通胀被证明是顽固的。

从7月份强劲的零售销售数据可以看出,美国经济依然保持韧性,而从国际贸易紧张局势和航运中断到巨额公共开支和中东动荡等一系列威胁只会增加通胀的上行风险。

基于上述原因,一些投资者认为有必要采取措施来应对潜在的通胀反弹。

Carmignac管理着负责56亿欧元(约合62亿美元)固定收益投资组合的玛丽-安妮-阿利埃(Marie-Anne Allier)说:“如果通胀率被证明更加坚挺或再次上升,这可能会破坏你的投资组合,如果你有利率风险敞口的话。”

阿利埃也认为市场对通胀前景过于乐观。作为抵消,她通过与欧元和美国通胀挂钩的三年期和五年期衍生品,以及三年期西班牙通胀挂钩债券进行对冲。

世界各地的央行行长们也在强调保持警惕的必要性,即使他们将注意力转移到增长风险上并发出了降息信号。本周在怀俄明州杰克逊霍尔举行的央行研讨会上,美联储主席鲍威尔等人将发表讲话,投资者将从中寻找央行们如何处理通胀和增长平衡的线索。

施罗德投资管理公司(Schroder Investment Management)的投资组合经理尼尔-萨瑟兰(Neil Sutherland)说:“过去两三年,各国央行的关注点主要集中在通胀上,而现在他们将转向劳动力市场,并更加关注劳动力市场。”他补充说,“我并不是说抗通胀战役已经结束,但他们在这方面已经做得相当不错了。”

尽管如此,许多投资者认为市场的通胀指标已经跌过头了。以美国五年期通胀保值债券(TIPS)盈亏平衡率为例,最近几周,随着对经济衰退的担忧升温,这一比率急剧下降,目前为2%左右,这是自2021年以来的首次(如下图) 。它指的是TIPS收益率与类似期限的名义收益率之间的差额,也是这一时期内物价平均涨幅的替代指标。

如果共和党总统候选人特朗普在美国总统大选中获胜,那么近期的危机可能很快就会到来。他的竞选纲领是减税、增加关税和打击移民,所有这些都有可能引发通胀。

皇家伦敦资产管理有限公司(Royal London Asset Management Ltd.)的基金经理加雷思-希尔(Gareth Hill)一直在通过五年期TIPS盈亏平衡率在其投资组合中增加美国通胀风险敞口,实质上是押注五年期的TIPS的表现将优于类似期限的名义债券。

撇开选举不谈,希尔仍然认为这种交易很有价值,他认为“与通胀斗争的最后一英里是最艰难的”。

在美国之外,许多发达国家的通胀数据仍难以平息。澳大利亚最近几乎排除了在未来六个月内降息的可能性,该国通胀率仍保持在3.8%,而欧元区的通胀率在7月份意外加快。巴克莱银行的策略师建议,通过短期掉期交易,为明年欧元区通胀率走高做好准备。

即使是最终摆脱了数十年通缩的日本也令投资者担忧。Vanguard公司全球利率主管罗杰-哈勒姆(Roger Hallam)说,该公司对日本国债和英国国债都持谨慎态度,因为英国的核心通胀率仍为3.3%。

长期来看通胀和利率都将更高

从长远来看,全球经济为应对气候变化和人口老龄化等挑战而发生的结构性变化,以及政府赤字的增加,意味着通胀和利率可能会进入一个较高的区间。

Amundi SA的投资组合经理艾米丽-德兰伯尔(Amelie Derambure)已经在通过长期TIPS来为这种前景做准备。

她说:“市场在短期内利用反通胀的势头是正确的。更值得怀疑的是中长期的趋势。”

花旗集团策略师预计,随着美联储开始宽松,长期通胀预期将上升。

彭博宏观策略师西蒙-怀特(Simon White)表示:“现在可能还不是采取较高收益率观点的时候,但有一种可能性不可忽视,那就是通胀将开始回升,从而限制美联储的降息幅度,并使市场定价的降息预期落空,从而对收益率形成支撑。而市场根本没有意识到这一点。”

对许多人来说,现在要担心的不是通胀。例如,M&G投资公司的Eva Sun-Wai说,美国核心商品价格可能已经陷入通缩,美联储长期维持紧缩政策的风险更大。

另一些人则认为长期通胀是一个风险,但他们警告说,鉴于成本可能进一步降低,因此不要过早进行对冲。MFS投资管理公司(MFS Investment Management)首席经济学家兼投资组合经理埃里克-韦斯曼(Erik Weisman)认为,如果出现所谓的硬着陆,美国TIPS盈亏平衡点可能会缩小多达100个基点。

Robeco公司的全球宏观固定收益策略师Martin van Vliet也指出了这一风险。他正在考虑结束一笔从30年期欧元通胀掉期自去年9月的2.80%左右跌至目前的2.30%中获利的交易。

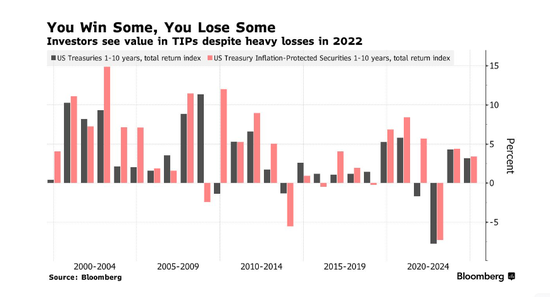

在2022年TIPS因价格飙升而收益率大跌之后,人们对这种债券到底能提供多少保护也产生了潜在的怀疑。

但富达国际的蒂姆-福斯特(Tim Foster)说,这种证券已经证明了其长期价值。他指出,有数据显示,在过去25个日历年中,有17个日历年的1年期至10年期TIPS的表现超过了其名义同类产品,并有望在2024年再次超过(如下图)。

他说:“市场往往未能将通胀上行风险考虑在内,远高于预期的失误比远低于预期的失误更有可能发生。如果投资者对通胀越来越自满,这也不是第一次了。”