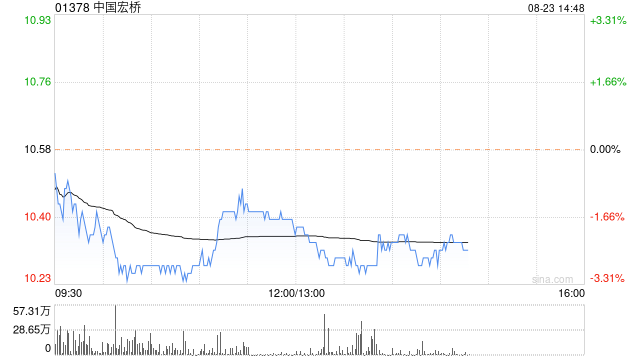

建银国际近日发布研报,给予中国宏桥(01378)“跑赢大盘”评级,目标价12.80港元。该行认为,与同行相比,中国宏桥具有成本优势、更高的分红派息比率和更强大的资产负债表。中国宏桥2023年的负债比率为27%,派息率为36%。

一旦中国宏桥完全执行将其约60%的总冶炼产能从山东迁至水电资源丰富的云南省的计划,其低成本自供电和低成本水电的优势将扩大。与同行相比,中国宏桥更高的盈利预测反映了其成本优势。该公司此前发布正面盈利预告,截至2024上半年,净利润较去年同期相比,预计可能会增加220%左右,预计2024年上半年实现净利润95.1亿元。

该行表示,铝价目前回调过度,且需求依旧稳固。该行对铝价持乐观态度,预计2024年和2025年的铝价将分别达到每吨2415美元和2620美元,与彭博社的预期一致。

铝价格盘整过度

经济放缓和夏季铝价季节性减弱是5月底以来铝价盘整的主要原因。5月底以来,铝价累计下跌了18%,从每吨2,700美元跌至目前的2,100美元。建银国际认为价格的突然下跌有些过头了。全球现货市场依然吃紧。作为证据,日本市场上对于标准铝锭的溢价(Japanese

ingot premium)今年迄今已攀升100%,至每吨155美元,为两年来最高水平。

需求稳固,供应风险,原料成本上升

中国潜在的铝需求依然强劲,尤其是来自电动汽车、电网和太阳能的需求。中国的出口需求也很强劲,由于海外铝供应紧张,中国的出口需求在2009年上半年同比增长了10%。供应面临以下几个方面的结构性风险:(1)中国的总产能已经达到上限;(2)中国总产能利用率增长空间有限,24年达到历史最高水平96.5%;(3)海外铝产量(占全球总产量的42%)不会有太大的增长,因为海外产能已经达到上限,主要是由于燃料限制。除了供应有限外,铝价还受到铝生产原料氧化铝价格高企的支撑,目前氧化铝供应紧张。