转自:华尔街见闻

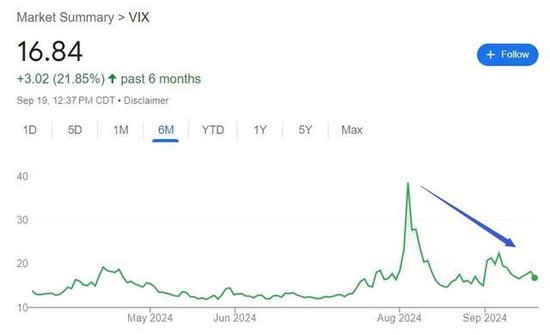

本周三,衡量美股波动率的“恐慌指数”——VIX收涨3.5%至,报18.23点,截至当天连涨三日,进入8月以来仍累计大跌,远低于8月5日“黑色星期一”所创的四年来高位38.57。不过,这种波动下行的趋势不会持久,该团队认为,在大选到来前,风险还会上升,建议买入VIX看涨期权。

总体而言,高盛认为,低隐含波动率(IV)、即将到来的10月财报季和美国总统选举都为投资者对冲潜在波动上升提供了诱人的机会。

高盛的期权研究团队在新近报告中列举了三个建议持有VIX的关键理由。第一个关键理由是,高盛的波动经济模型,即基于经济框架、季节性波动上升和即将到来的宏观/微观催化剂对股票波动建模,预计VIX的水平将开始有上升的潜力。根据当前的宏观经济环境,高盛的波动经济模型估计,VIX 水平本应为 24.5,如果每个解释变量都遭遇1个标准差的经济冲击,VIX 水平还将达到33。相比之下,本周三VIX只有约 18.2。

上述波动率模型的解释变量中,高盛发现四个对解释波动率有特别重要的价值分别是:失业率(年同比)、非耐用品 PCE 增长(季环比)、ISM 新订单指数、核心 CPI(年同比)与核心 PPI(年同比)之间的绝对差异。

第二个关键理由是,高盛对波动的历史研究发现波动率会有季节性上升。过去 30 多年,VIX每年从9月到10月平均上涨6%。根据对各地区波动率季节性的研究,高盛发现主要股指从 8 月到 10 月的波动率呈一致上升趋势。考虑到季节性因素和即将到来的宏观/微观催化剂,高盛认为当前的 VIX 水平存在上行风险。

高盛认为,这种季节性源于投资者和上市公司更加注重管理每个自然年年末的业绩。

高盛报告指出,高盛的长期研究表明,选举年对标普500指数实际波动率的季节性影响很小,但高盛对 VIX 的分析显示,1990年至2023年,在选举年的各月份中,10 月股指波动受到的季节性影响更大,当月波动率均值为25,不但超过选举年的其他所有月份,也超过非选举年的各月份。注:在过往34年的较短时间范围内,只有8 个选举年。

高盛认为,这进一步支持了高盛的观点,即持有 VIX 而非标普500 实际波动率,尽管选举年的季节性影响可能是由 2008 年和 2020 年更高的波动率推动的。

第三个关键理由是,即将到来的宏观/微观催化剂。高盛报告列举了一些预计即将到来的主要催化剂,如美国选举、11 月和12 月美联储货币政策委员会FOMC的会议、10 月美股上市公司的财报季,预计它们都将推动波动率预期上升。

报告称,虽然选举年可能不会推升实际波动率,但 VIX 看涨期权的买家会受益于隐含波动率可能飙升。

报告还提到,高盛之所以推荐 VIX 看涨期权、而不是 SPX 看跌期权,是因为,高盛的GS-EQMOVE 模型表明,上行不对称的定价很有吸引力。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。