文|陈果 张雪娇

地产政策落地后,我们提示战术上短期以守为主,本周市场如期调整。近期联储降息预期继续后移,汇率压力上升,中国发行特别国债,但前期市场的降准降息预期未兑现,净投放也未出现。A股减持新规落地,同时近期IPO审核重启,宽基ETF呈现流出,微观流动性边际收缩。出口景气仍在,内需修复仍待观察。我们认为战略上对A股仍可持乐观态度,战术上短期以守为主,耐心等待。配置上仍以红利底仓配置,同时关注具备独立基本面逻辑的行业。2024年6月金股组合可登录“中信建投研究机构服务平台”小程序查阅。

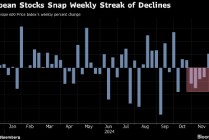

美联储基调边际转鹰,海外市场波动加剧。中国货币政策,前期市场有降准降息预期,持续未兑现,A股微观流动性与供求关系从此前的持续改善到近期出现边际收缩。

近期市场尝试从红利+出口切换到内需顺周期,主要围绕两条线索展开,一是涨价链,二是地产链。但目前持续性及空间出现分歧,一方面,在需求支撑存疑背景下,上游资源品价格波动加剧,中游涨价动能在逐步趋弱;另一方面,地产链基本面在政策落地后并的基本面改善及进一步政策加码都有待观察,本周30城新房销售面积同比降幅并未未见显著收窄。这个切换交易从从预期修复走向基本面定价阶段,从短期需求情况来看,较难继续。

中期配置角度看,在整体盈利预测出现明显上修和新产业周期爆发前,则宜继续坚守红利底仓配置,同时关注具备独立基本面逻辑的行业,如电力、养殖、有色等。

(1)地缘政治风险。如果中美关系管理不善,可能导致中美之间在政治、军事、科技、外交领域的对抗加剧。同时俄乌冲突、中东问题等地缘热点可能面临恶化的风险,如果发生危机则可能对市场造成不利影响。

(2)海外美联储紧缩程度超预期。如果美国经济持续保持韧性,劳动力市场、零售等经济数据表现亮眼,那么美国衰退风险或将面临重估,同时通胀风险也将面临反弹,美联储紧缩抗通胀之路继续,全球流动性宽松不及预期,国内权益市场分母端难免也将承压。

(3)国内经济复苏或稳增长政策实施效果不及预期。如果后续国内地产销售、投资等数据迟迟难以恢复,长期积累的城投偿债风险面临发酵,经济复苏最终证伪,那么整体市场走势将会承压,过于乐观的定价预期将会面临修正。

证券研究报告名称:《2024年6月金股组合——建投策略联合多行业》

对外发布时间:2024年5月31日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

陈果 SAC 编号:S1440521120006

张雪娇 SAC 编号:S1440521120007