根据施美药业招股书(申报稿)中合并资产负债表、合并利润表以及合并现金流量表的数据,施美药业目前处于稳定增长阶段,但其财务状况中仍存在一些潜在的风险,尤其是流动性、偿债能力和盈利能力方面。

基本面解码分析材料来自《江西施美药业股份有限公司首次公开发行股票并在创业板上市招股说明书(申报稿)》:

一、财务风险分析

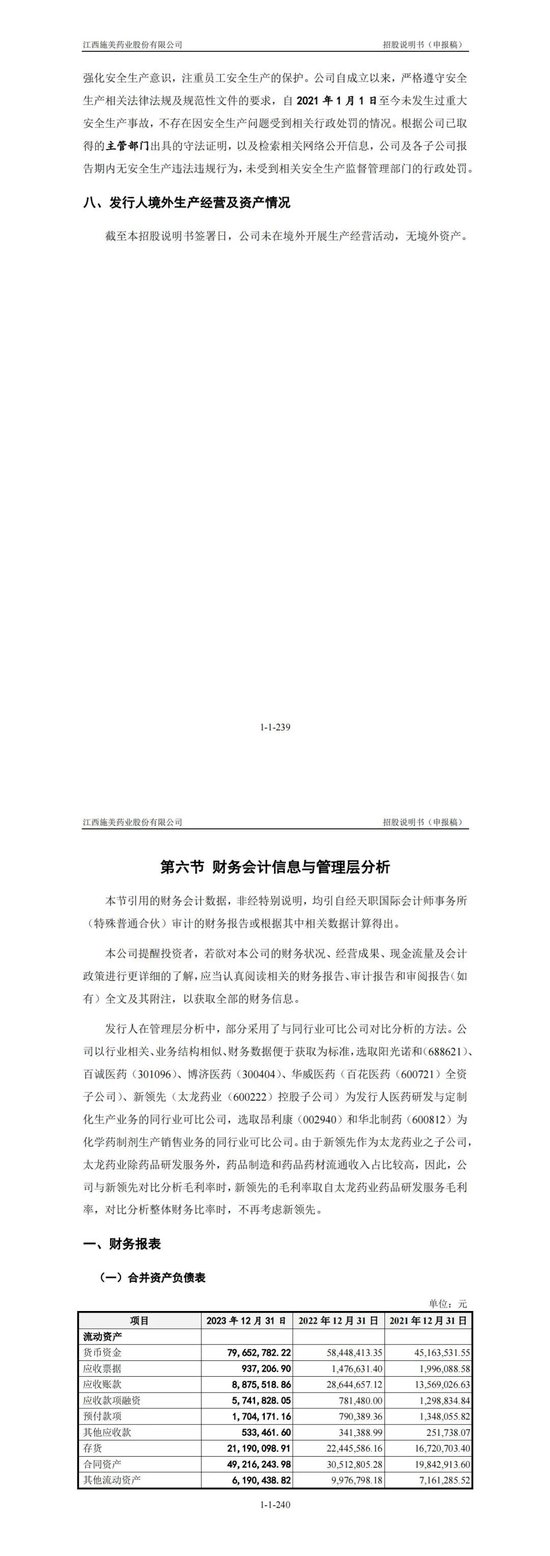

1. 流动性风险

- 流动比率与速动比率:

2023年12月31日,施美药业流动资产总额为1.74亿人民币,流动负债为1.79亿人民币,流动比率约为0.97。虽然流动资产接近流动负债,但不足以覆盖所有流动负债,存在短期偿债压力。此外,速动比率(扣除存货等低流动性资产)进一步下降,这意味着施美药业在短期内变现能力有限,可能无法应对突发的偿债需求。

- 应收账款周转问题:

施美药业2023年应收账款下降至887.55万人民币,远低于前一年,但依然存在一定的应收账款回收风险。应收账款长期占用资金,若无法及时回收,可能进一步恶化施美药业的现金流状况。

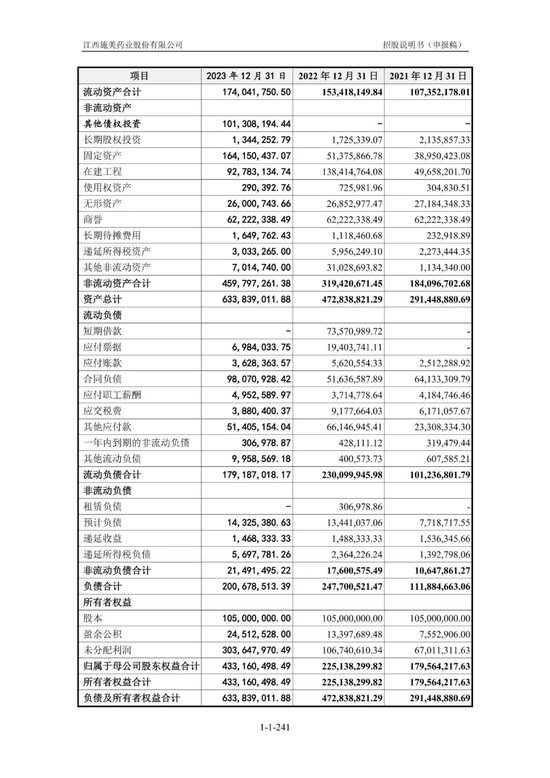

2. 偿债能力风险

- 负债总额与负债结构:

施美药业2023年负债总额为2.01亿人民币,较2022年有所下降(2.47亿人民币)。其中,流动负债占绝大多数,短期偿债压力较大。施美药业没有短期借款,但应付票据和应付账款等短期负债仍需在短期内偿还。尤其是合同负债高达9807万元,可能造成资金紧张。

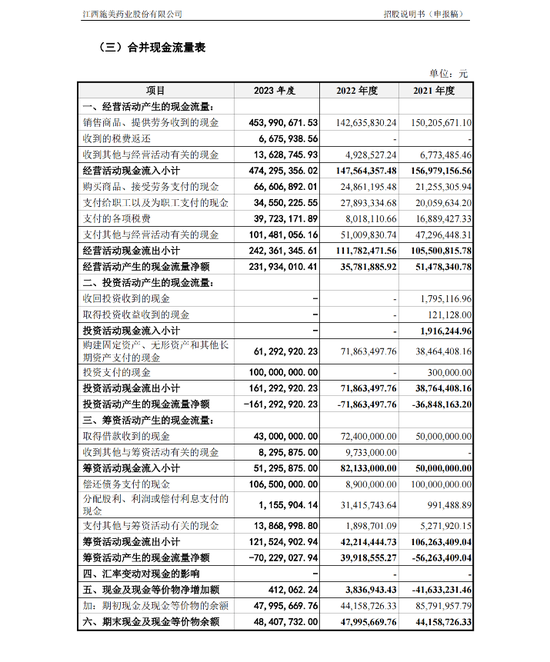

- 现金流压力:

现金流量表显示,施美药业2023年经营活动产生的现金流净额波动较大,虽然2023年的货币资金增加至7965万元,但考虑到流动负债的规模,施美药业仍存在一定的偿债压力,特别是在应付账款较多的情况下。

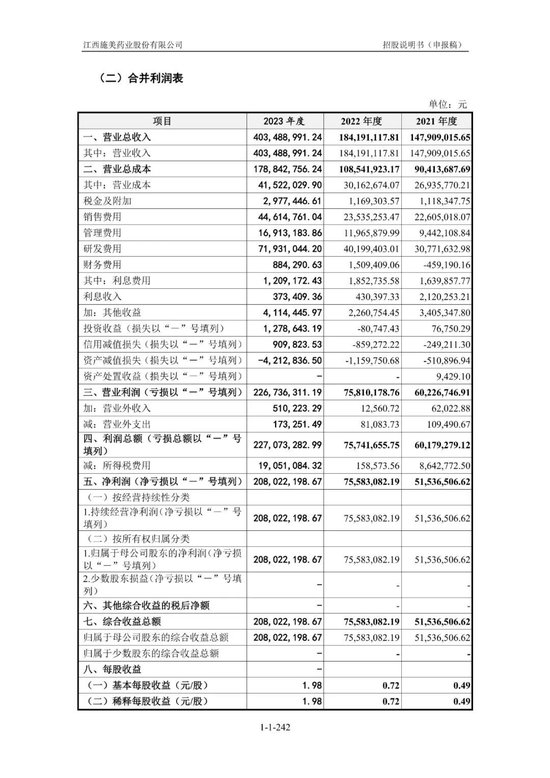

3. 盈利能力风险

- 毛利率波动风险:

施美药业在近年来实现了收入的稳步增长,但从利润表来看,施美药业毛利率与同行业相比偏低,且受制于市场竞争激烈和原材料价格波动的影响,可能导致未来毛利率出现下降的风险。

- 净利润波动:

施美药业的净利润增长显著,2023年未分配利润达到了3.04亿人民币,相较2022年有大幅度增长,但该增长部分可能与一次性项目或政策相关,不具备持续性。如果主营业务的市场需求减弱或成本上升,未来净利润可能面临下行压力。

4. 投资与资本结构风险

- 固定资产与在建工程占用:

施美药业的固定资产和在建工程占用大量资金,2023年固定资产达到了1.64亿人民币,在建工程高达9278万元。这些长期投资如果不能快速产生收益,或将给施美药业带来资金占用压力。

- 资本结构优化需求:

尽管施美药业在2023年未分配利润大幅增加,提升了自有资金,但股东权益与负债的比例仍然较为紧张,负债占总资产的比重超过30%。未来可能需要通过股权融资等方式进一步优化资本结构。

二、风险成因分析

1. 市场竞争加剧:药品市场竞争激烈,施美药业作为一家中小型药企,其市场占有率有限,面临来自国内外大药企的压力,可能导致未来营收增长放缓,或影响整体财务表现。

2. 成本压力:施美药业原材料成本、生产成本和运营成本的波动可能导致利润率下降。尤其是在供应链紧张或原材料价格上升的情况下,施美药业的盈利能力或将受到负面影响。

3. 应收账款管理问题:施美药业在应收账款管理方面存在不足,长期拖欠款项占用施美药业大量流动资金,或增加资金链断裂的风险。

4. 大规模资本投入的收益风险:施美药业的大额固定资产与在建工程占用了大量资金,如果未来这些资产不能快速产生收益,施美药业或面临较大的资本回报风险。

三、以下为合并资产负债表、合并利润表、合并现金流量表