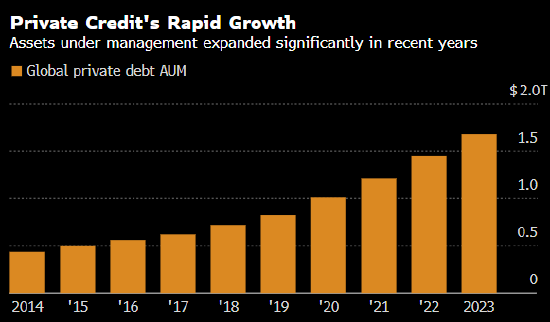

随着私募信贷行业爆炸式增长到1.7万亿美元,多年来该市场的几个最大参与者总是认为他们的交易相当安全。

肯定是比高收益债券市场安全,也比杠杆贷款市场更安全。在杠杆贷款市场,融资困难的企业可以利用较弱的投资者保障机制和对冲基金一起,以牺牲现有债权人的利益为代价大幅重组债务。

私募信贷领域的交易文件普遍较为严格,贷款由较小的放贷者“俱乐部”提供资金,他们与企业及其私募股权所有者有更深入的联系;债权人通常持有债务至到期,行业支持者说这一切都是为了降低投资者风险。

但随着市况恶化,私募信贷行业开始尝到一些苦头。

知情人士透露,最近几周Vista Equity Partners参股的一个技术学习平台将资产从贷款行转移,以筹集5000万美元新融资。对于华尔街的许多人来说,私募信贷出现这种争议做法令人大开眼界。

越来越多企业因为高利率而面临还债难的问题。手头现金充裕而投资机会有限的放贷机构下调资金价格,为了把钱放出去,给出了对借款人有利的条款。

一些人警告说,这将是日后引发问题的导火索。就在上周,摩根大通首席执行官戴蒙称他预计私募信贷会出现问题,可能为此付出惨痛代价。

私募信贷市场的最大卖点之一是,放贷机构提供的不是华尔街银行多年来一直发放的那种快速简便、要求宽松的贷款。但如今私募贷款也遇到了困扰杠杆贷款投资者的同样问题。

Vista在2021年斥资约35亿美元收购一家技术劳动力开发公司Pluralsight Inc.。此次杠杆收购得到了来自直接贷款机构逾10亿美元债务融资的支持。

在那之后的几年,借款成本飙升将公司的债务利率推高到了两位数。知情人士称,Vista最近冲销了这笔投资的全部股权价值。

知情人士称,为了偿还到期的5,000万美元利息,Pluralsight将知识产权转移到一家新子公司,并利用这些资产从Vista获得额外融资。这笔新贷款削弱了现有贷款行对该知识产权的权益。

包括Blue Owl Capital Inc., Ares Management Corp., 橡树资本管理、贝莱德在内的Pluralsight的银行代表不予置评。 高盛资产管理和Benefit Street Partners未回复置评请求。 Vista拒绝置评,Pluralsight的发言人没有回应置评请求。

此举让人想起最早也是最臭名昭著的抵押品剥离案例之一J. Crew Group.。该公司利用信贷文件中的漏洞从现有贷款机构手里转移知识产权以获取新的融资。 Neiman Marcus、Petsmart和Envision Healthcare Corp.等私募股权公司投资的企业近年来也采取类似的资产重组措施来避免破产。

然而Vista的策略与其他交易之间存在关键区别。

知情人士说,转出的知识产权被投入一家受限制的子公司,而该子公司仍与原始贷款的条款挂钩。在最激进的债务管理操作中,资产通常会被转移到一家非限制性子公司,完全脱离现有债权人的控制。

此外,Vista也没有试图通过不良债务交换来让债权人相互对立(以往非限制性子公司曾经用过这种做法)。但知情人士透露,一些银行已经在征求Centerview Partners和Davis Polk & Wardwell等律所对此类情况的建议,Pluralsight 也在咨询律所Kirkland & Ellis和Ducera Partners。

Centerview不予置评,Davis Polk、Kirkland & Ellis和Ducera的代表没有回复寻求置评的请求。

知情人士补充说,Pluralsight与银行之间正在进行进一步的债务谈判。

行业观察人士担心,Vista可能会从放贷者手中进一步转走的知识产权。

私募信贷和特殊情况解决公司King & Spalding的合伙人Sheel Patel认为,从更广泛的角度来看,Vista开了一个危险的先例。

该公司本可以通过股权投资向Pluralsight注入更多现金,但是却选择了用最优质资产的部分债权为注资条件。

“人们看到这个会说,要是可以把钱投入