来源:财联社

财联社6月17日讯(记者 李迪)近半年,基金行业人员流动频繁,多位老将出走,卸任的不少产品交给了新人基金经理管理。由此,部分新锐基金经理也迎来机遇,实现管理规模大幅增长。

不过,新锐基金经理的接任却引发了市场担忧。对此,有业内人士表示,对于人才培养体系完善的公募来说,其旗下新锐基金经理胜任可能性往往更高。且从近三年的业绩表现来看,新锐基金经理的业绩表现反而整体优于老将与中生代基金经理。

接棒离职老将,部分新锐基金经理规模猛增

从近期产品的基金经理变更情况来看,老将们出走后,许多产品都交由“新生代”基金经理担纲。

近期,“老将”姜锋申请从建信基金离职并卸任所管产品后,建信锋睿优选混合由公募基金产品管理经验不足两年的蒋严泽单独管理,建信健康民生、建信兴衡优选一年持有由马牧青单独管理。马牧青于2016年加入建信基金,2021年12月开始担任基金经理,在今年3月底,即姜锋离职前,她已被增聘为上述两只基金的基金经理,与姜锋共同管理上述两只基金。

邢恭海于今年5月从中信保诚基金离职,原本由其管理的中信保诚嘉鸿债券、中信保诚稳健债券、中信保诚稳瑞债券、中信保诚稳鑫债券、中信保诚稳悦债券交由吴秋君管理。吴秋君曾担任中国人保资产管理有限公司研究员、长城国瑞证券有限公司资产配置研究员,于2021年8月加入中信保诚基金,2023年10月才开始担任基金经理。

再以东方创新成长混合为例,该基金原本由知名基金经理蒋茜管理,蒋茜于2023年12月卸任后,新人基金经理陈皓接任。陈皓是清华大学机械工程专业硕士,2019年10月加盟东方基金,2022年7月起开始担任基金经理。

上述接任的新锐基金经理中,部分基金经理实现了管理规模大幅增长。

马牧青原本仅管理建信医疗健康行业股票这一只基金,该基金一季度末规模为11.36亿元。而由于姜锋即将离任,她于今年3月29日被增聘为建信健康民生、建信兴衡优选一年持有的基金经理,在姜锋于5月底正式卸任后,她独管上述两只基金。以一季报披露的规模估算,其总管理规模从11.36亿元增长至目前的22.08亿元,增长幅度约为94.37%。

今年一季度末,吴秋君管理基金的数量为2只,管理规模仅为15.95亿元。而在接任原本由邢恭海管理的基金后,其管理基金的数量增长至7只,以基金一季报披露的基金规模估算,其管理规模或已增长至129.82亿元,增长约7倍。

不过值得注意的是,公募基金的管理规模并非实时披露,相关数据具有一定滞后性。而且,随着原基金经理离职,部分持有人会选择赎回,因而上述新人的最新管理规模可能会比以一季度末数据计算的管理规模更小,上述规模增长数据仅供参考。

“新人”接任引发市场担忧

“老将”的出走为其公司的新锐基金经理带来了更多管理基金的机会,但市场上也有不少声音担忧这些新人基金经理能否担起重任。

以新人基金经理陈皓为例,他于去年12月接任了原由蒋茜管理的东方创新成长混合。截至6月14日,该基金今年以来回报为-9.83%,在4173只同类基金中排名第3327。

一方面,新锐基金经理与老将相比往往经验不足,这是引发市场担忧的重要因素之一。对此,北京一中型公募内部人士指出,“对于投研平台搭建完善的公司来说,新锐基金经理虽管理基金不久,但其在成长为基金经理之前,已经经过了长期培训和重重考核。而老将离职时,公司往往会选择这些老将的徒弟接任,这能更大程度地保证基金策略的延续性。”

另一方面,接任离职老将的多只基金,会让新锐基金经理的管理规模出现大幅增长,市场也公担忧新锐基金经理能否适应如此规模的猛增。

“基金经理能否适应规模大幅增长,与他采取的投资策略相关。对于债券基金经理来说,规模从20多亿增长至百亿不会产生较大影响。而如果一个基金经理擅长小盘股投资,那么规模增长理论上会对其投资策略有效性造成一定影响。不过具体影响有多少还要看基金经理及时调整自身投资策略的能力”,有资深公募人士认为。

新锐基金经理近三年业绩表现整体占优

虽然市场对新锐基金经理有诸多担忧,但也有不少业内人士呼吁给新锐基金经理更多信心。“新锐基金经理缺乏过往业绩参考,但对于具有完善投研平台的公募培养出来的新锐基金经理,自身能力应该是没问题的。”上述资深公募人士如是说。

此外,从近两年的情况看,即使资深老将接手离职基金经理的基金,也未必能保证实现优秀业绩。以东方兴瑞趋势领航混合为例,该基金原本由知名基金经理蒋茜管理,蒋茜于2023年12月卸任后,有将近7年的公募基金产品管理经验的李瑞接任。截至6月14日,李瑞共管理该只基金195天,任职期间该基金A类份额回报为-14.23%,该基金今年以来回报为-11.91%,在4173只同类基金中排名第3578。

再以工银圆兴混合为例,知名资深基金经理袁芳于2022年11月卸任后,该基金由资深基金经理鄢耀管理。鄢耀于2010年加入工银瑞信,2013年开始管理公募基金,现任权益投资部副总监。

鄢耀管理该只基金约1年又210天,任职期间回报为-20.44%。截至今年6月14日,该基金一年回报为-16.20%,在3822只同类基金中排名第2135。不过,该基金今年以来表现尚可,回报为-0.87%,在同类基金中排名前1/2。

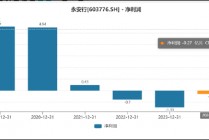

而且从近三年的整体业绩表现来看,新锐基金经理的业绩表现反而整体优于老将与中生代基金经理。

据国联证券统计,在2021年的震荡市场中,新锐基金经理业绩亮眼,收益率的中位数达到 12.93%,同期基金经理老将业绩中位数为8.05%,中生代基金经理的业绩中位数为5.35%。在 2022 年熊市中,新锐基金经理操作灵活,收益率均值为-21.19%,中位数为-19.68%,业绩回撤在三类基金经理中最小。2023 年以来分化的市场中,新锐基金经理取得了-9.28%的收益率中位数和-9.03%的收益率均值,表现同样最佳。

对此,上述资深公募人士指出,“很多新锐基金经理思想活络,更能适应复杂多变的市场环境,为基民博取更多收益。且由于行业格局的因素,许多新锐基金经理都更擅长科技股投资,更容易抓住板块机会。”