炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

黄衫女侠|文

财商侠客行|出品

最近有位小伙伴给我看了一组数据。

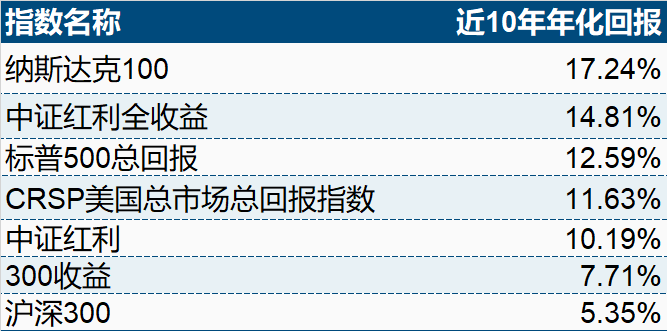

过去十年,A股表现不如美股,这个大家都知道。

但是,让人意想不到的是,A股红利资产的代表指数——中证红利全收益,过去十年竟然录得了14.81%的年化回报!

虽然跟纳斯达克100(17.24%)比起来还有差距,但却跑赢了标普500总回报(12.59%)和代表美股总体水平的GRSP美国总市场总回报指数(11.63%)!

要知道,标普500可是巴菲特一直都推荐的定投标的。

中证红利全收益指的是包含了分红再投资的全收益指数,从上表可以看出,该指数过去十年的表现明显优于同样包含了分红收益在内的300收益(7.71%)。

是不是红利今年表现好,所以才拉高了收益数据?

我又把2014年以来A股主要指数每年的回报数据都拉出来看了一下。

在2014年~2023年10个完整年度里面,沪深300指数有5个年度录得正收益,而中证红利指数有7个年度录得正收益,同时有7年战胜了沪深300指数。

也就是说,即便在A股这个波动较大的市场里面,如果坚持长期投资红利资产,也能获得与十年长牛的美股不相上下的回报。

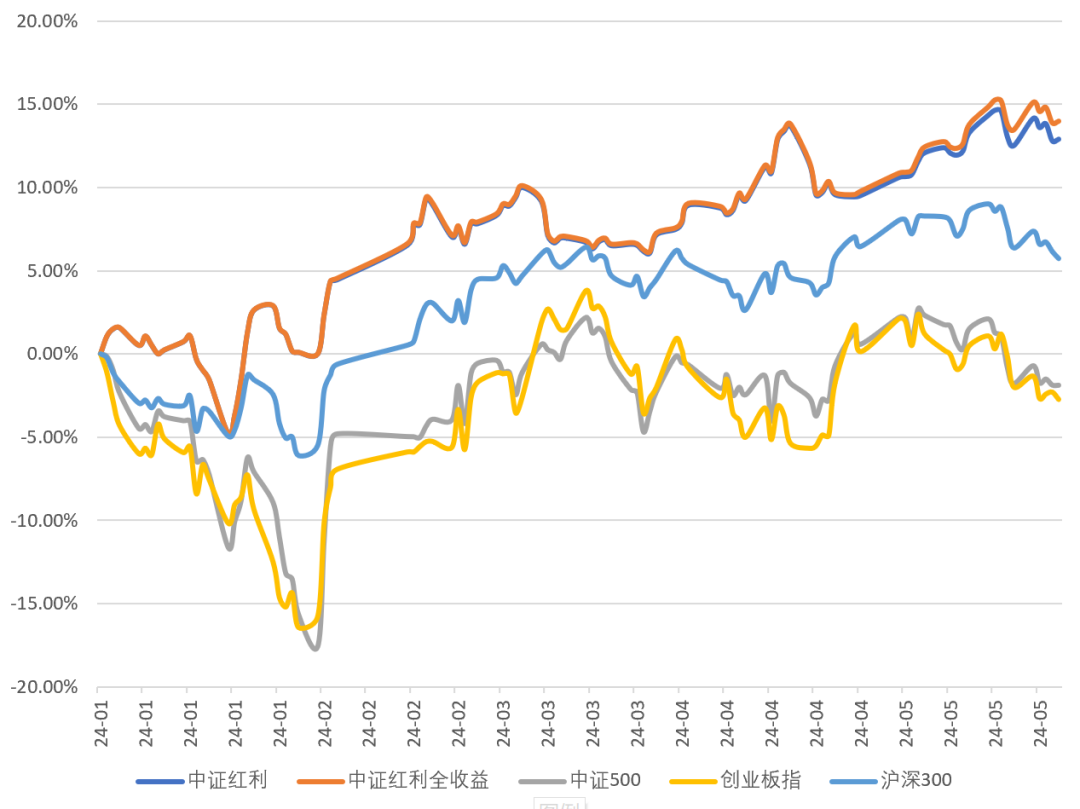

今年以来,在资产荒的背景下,红利资产进一步得到了市场的认可。

截至5月31日,中证红利指数今年以来已经累计上涨了14.08%,中证红利全收益累计涨幅达到15.15%,跑赢了一众宽基指数(同期沪深300上涨4.34%,万得全A、中证500和创业板指年内收益仍然为负)。

看到这,小伙伴终于坦诚了内心的纠结:

红利资产长期回报不错,但短期已经涨了起来,现在才发现红利的美,进场还来得及吗?

我觉得这个问题可以分三步回答:

看性价比,红利资产在估值、业绩、现金流等维度仍然具备优势;

看资金面,耐心资本进场,或进一步强化红利行情;

看投资策略,红利2.0阶段要拼超额收益了,具备选股增强能力的基金更值得关注,比如华夏红利量化选股(A类 021570;C类 021571)等。

01

涨起来后,

红利资产性价比几何?

回答这个问题,我们得先了解一下红利资产的长逻辑是什么?

以中证红利的编制规则为例,与很多指数按照市值排名选择成分股的编制方法不同,中证红利是选取沪深两市100只现金股息率高、分红较为稳定的个股作为指数成分,将上市公司按照过去3年平均现金股息率由高到低排名。

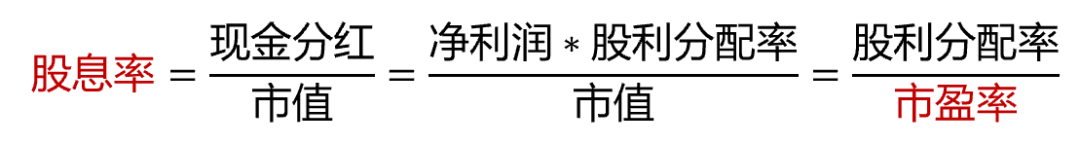

来看看股息率的计算公式:

发现没?股息率可以拆解为分红率与市盈率之比,因此,高股息个股一定具有高分红或者低估值(或者两者兼具)的特征。

低估值的优势毋庸置疑,买得便宜就是投资的安全垫。在当前这一波红利行情当中,低估值是带动红利股均值回归的动力之一。

而高分红则代表了较为稳健的企业基本面。

获得2001年度诺贝尔经济学奖的“信号传递理论”认为,股利是管理者向外界传递公司未来盈利能力信息的方式,如果预期公司的发展前景良好,管理者就会通过增加股利的方式,将良好预期传递给投资者和市场。

同时,企业分红指标与公司的利润和现金流保持着较强的正相关关系,盈利表现优秀的公司拥有发放高红利的基础。

也就是说,高股息策略能够长期跑赢市场,究其原因在于高股息标的具有现金流充裕、业绩稳定、低估值等特点。

那么,经历了一波上涨之后,红利资产当前处于什么位置呢?

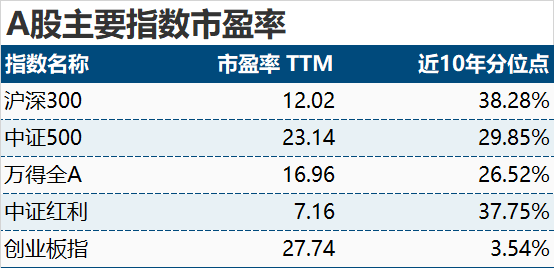

① 仍具备低估值优势

以中证红利为例,当前指数市盈率(TTM)为7.16倍,处于近10年37.75%的位置,显著低于沪深300(12.02倍)和中证500(23.14倍)。

② 股息率维持高位

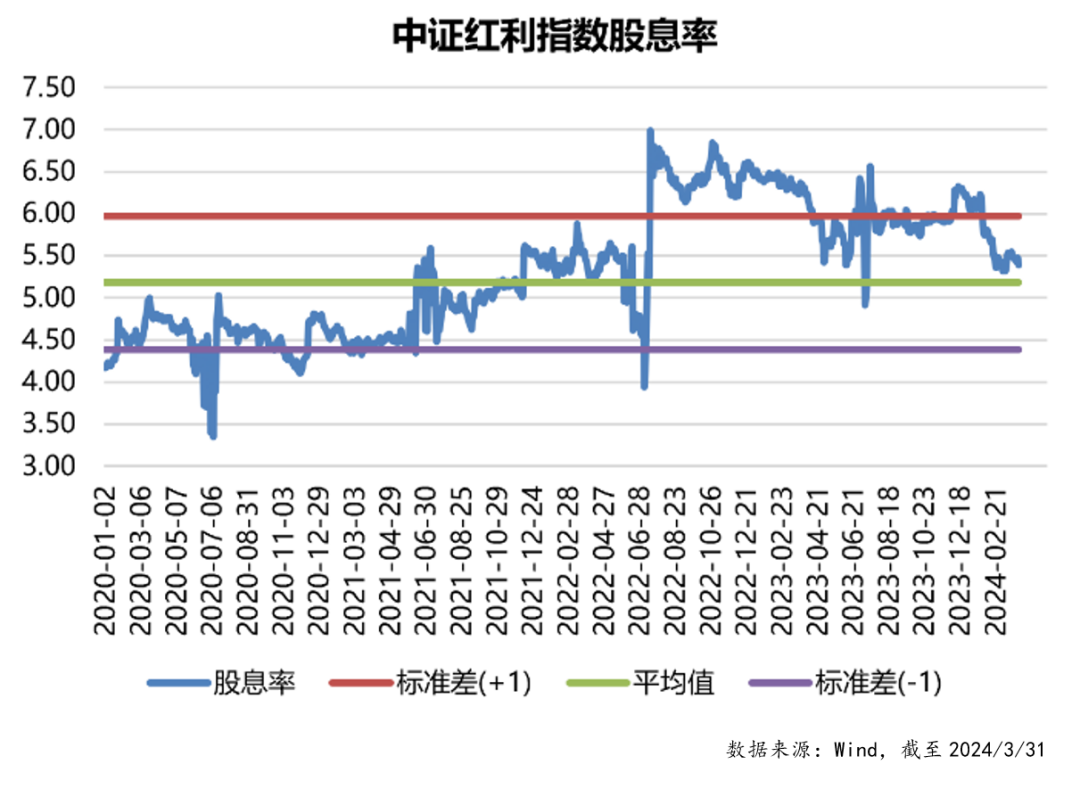

近三年,中证红利指数一直保持较高的股息率。

截至2024年3月末,指数股息率为5.39%,显著高于万得全A(2.20%)、沪深300(2.97%)、中证500(1.89%)等主要宽基指数。

③ 拥挤度不高

红利板块的拥挤度也是我们需要关注的问题。

根据江海证券的数据,从中证红利成交额/万得全A成交额来看,4月底的均值约为4.9%,高于历史均值3.95%的水平,但是距离短线交易拥挤信号10%仍有距离。

也就是说,目前红利风格并没有拥挤情况出现。

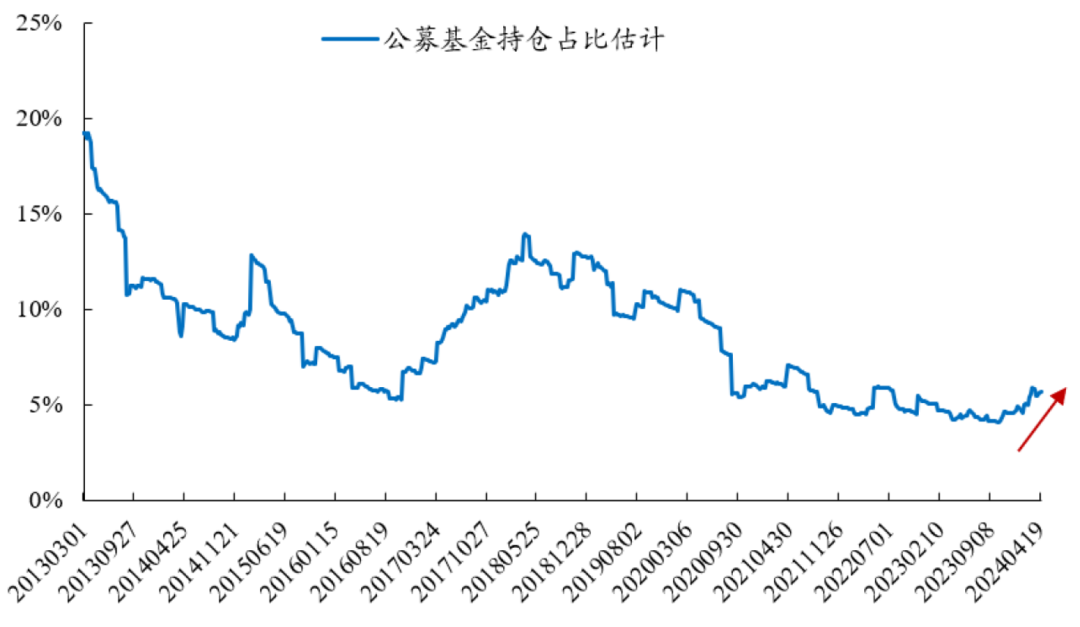

同时,公募基金在红利板块的持仓占比也处于相对低位,说明机构对于红利板块的认知尚存在一定分歧。

也就是说,当前A股的红利资产仍然具备低估值、高股息、拥挤度不高的优势。

02

支撑红利行情的三股力量

那么,红利行情是否具备进一步上涨的基础呢?

我们认为,站在当前的时点上看,支撑红利行情的至少有三股力量。

① “资产荒”下的“类固收价值”

今年以来,“资产荒”愈演愈烈,大额存单被疯抢,超长期国债一发行就“秒光”……

经济学家高善文在近期的演讲中也特别提到:

“中国的长期资本回报率开始进入一个长期的下行过程,这一下行过程至少会持续到2030年,也许会更久远一些。”

低利率的环境下,红利资产的高股息特征则凸显出了“类固收价值”,对配置型的资金吸引力愈发明显。

② 鼓励分红的政策风向

近年来,监管层也在持续引导上市公司加大分红力度,新“国九条”更强调对上市公司现金分红的监管。

根据券商研报统计,A股年度分红已经从2012年的0.7万亿元提升至2023年的2.28万亿元,2023年共有超3884家公司实施了现金分红,占比达72.8%。

上市公司分红意愿的增强一定程度上也利好红利投资策略。

③ 耐心资本的推动力

最近大家可能经常听到一个词,叫做“耐心资本”。

去年12月,证监会表示“大力推进投资端改革,推动健全有利于中长期资金入市的政策环境,引导投资机构强化逆周期布局,壮大耐心资本”。

那么,哪些资金属于耐心资本呢?

对于二级市场来说,耐心资本包括养老金、保险资金、产业资本等长线资金在内,它们的投资动向,很可能成为这一轮市场的风向标。

天风证券在2024年中期策略报告中就指出,耐心资本最有可能聚焦的投资方向就是“红利为盾,新质生产力为矛”。

报告中提到:

“新‘国九条’中‘市值管理’、‘提高二级市场投资回报率’从政策面上进一步催化高股息策略,政策逻辑和市场逻辑共振之下,具备垄断性、稀缺性的高股息资产有望获得价值重估。”

另一方面,险资从2023财年开始全面实施IFRS9和IFRS17两个新准则,新规将加大股票类资产的股价波动对险资利润波动的影响,在考虑企业盈利稳健性的视角下,险资对高股息、分红稳定且低风险的蓝筹股或现金牛企业的偏好也有望增加。

03

红利投资进入2.0阶段,

不妨选择做点加法

经历了年初以来的上涨之后,红利行情已经赢得了市场的认可,随着耐心资本的进场,红利行情也将进入2.0阶段。

如何更有效地进行红利投资?

借鉴以往指数量化增强策略的成功经验,华夏基金在近期推出了一只红利新策略产品——华夏红利量化选股(A类 021570;C类 021571),试图在中证红利指数长期回报的基础上,为投资者赚取更多超额收益,给红利投资做点加法。

华夏红利量化选股的拟任基金经理孙然晔是一位量化投资专家。

他是美国德克萨斯农工大学统计学博士,自2014年入行以来,已经有10年的量化研究经验,其中公募管理经验1.9年。

早年的时候曾经担任美国银行企业投资部资深量化研究员,美国AQR资本管理公司量化研究员,从事海外核心量化策略研发,开发的策略模型经多个市场验证。

2019年8月加入华夏基金之后,在数量投资部进行精细化因子开发,结合前沿机器学习算法,搭建量化多因子配置策略。

以他参与管理的华夏智胜价值成长为例,自2022年7月4日以来,截至2024年3月31日,相对业绩比较基准累计超额收益达15.80%,获取超额收益的能力突出。

据介绍,华夏红利量化选股主要采用“量化多因子”策略,以中证红利指数为基准,通过指数增强策略体系进行组合管理。

这样做有几个优势:

首先,我们前面提到过,中证红利指数长期回报可观,各年份全收益表现突出,以中证红利指数为基准,能够紧跟A股红利行情的贝塔。

其次,中证红利由100只成分股组成,数量较多,权重分布相对分散,作为被动投资的方式,某些个股可能存在历史股息线性外推、阶段涨幅较大等因素,这些都会制约指数的表现。

而孙然晔采取的多因子策略模式,则可以从不同的角度丰富Alpha的来源,并结合海外一线对冲基金的成功经验,有效减少对单一因子的依赖,在提高收益源多样化的同时,保证了策略的可解释性。

第三,量化策略也更为重视风险控制。

孙然晔的策略中有一套负面清单制度,会通过ESG(环境、社会和公司治理)指标,预先对于存在公司治理风险的股票进行剔除,降低策略尾部风险。

04

结语:以红利为盾

看到这里,相比大家对红利投资应该心中有数了。

红利资产是明珠型资产,即便在A股这个波动较大的市场里面,如果坚持长期投资红利资产,也能获得与十年长牛的美股不相上下的回报。

高股息策略能够长期跑赢市场,究其原因在于高股息标的具有现金流充裕、业绩稳定、低估值等特点。

当前A股的红利资产仍然具备低估值、高股息、拥挤度不高的优势。

在红利投资的2.0,量化选股策略可以做到指数增强的效果,更好把握红利投资机会。

那么,有小伙伴会问了,红利行情会不会也有见顶的时候呢?

华福证券最近做了一份研究,将红利资产行情与几年前的核心资产行情做了一番比较,报告指出,

当前的红利资产行情与几年前核心资产的第二段行情在本质上是相似的,二者分别对应着全A盈利增速的本轮底部和上轮底部,反映的都是市场在盈利增速底部区间中对确定性的追求,这种追求在核心资产上体现为“稳定增长溢价”,在红利资产上则体现为“稳定(高)分红溢价”。

该研究最后表示,从“确定性”的视角出发,红利资产行情结束的条件或与核心资产类似,即上市公司盈利增速回暖。

5月11日公布的数据显示,2024年4月PPI同比增速为-2.5%,仍处于负增长区间,基于这一数据,红利资产的超额收益或有望延续。